Библиотека

Теология

КонфессииИностранные языкиДругие проекты |

Ваш комментарий о книге Тема 23. Денежный рынокОГЛАВЛЕНИЕРыночная экономика - это денежная экономика, все рыночные сделки опосредуются движением денег. При этом деньги - это не просто техническое средство обмена; от налаженности денежного оборота, количества денег в обращении зависит состояние всей экономики страны. В предыдущей главе были рассмотрены условия достижения равновесия на товарных рынках, но общее экономическое равновесие - это равновесие на всех рынках, в том числе и денежном. В этой главе и будут рассмотрены условия достижения равновесия на денежном рынке. Вопрос 1. Масса денег в обращении.

|

Денежные агрегаты |

1995 г. |

1997 г. |

1998 г. |

1999 г. |

2000 г. |

2001 г. |

2002 г. |

М2 |

220,8 |

384,5 |

448,3 |

704,7 |

1144,3 |

1602,6 |

2119,6 |

в том числе: М0 |

80,8 |

130,4 |

187,8 |

266,6 |

419,3 |

594,3 |

763,3 |

Как видно из приведенных данных, в 90-е годы количество денег стремительно росло и увеличилось примерно в 10 раз; доля наличных де- |

нег в общей массе денег - около 30%. Отметим, что соотношение безналичных и наличных денег в развитых рыночных странах 9 к 1.

Денежные агрегаты позволяют определить количество денег, находящихся в обращении. Но от чего оно зависит? Сколько денег должно быть в экономике?

Ответ на этот вопрос дает уравнение обмена И. Фишера, согласно которому количество денег в обращении должно быть таким, чтобы соблюдался баланс между ними и стоимостью производимых в стране товаров и услуг с учетом их цен:

М х V = Р х Q,

где М - количество денег (или денежная масса) в обращении;

V- скорость обращения денег (среднегодовое количество раз, которое денежная единица расходуется на приобретение товаров и услуг);

Р - уровень цен (индекс средневзвешенных цен товаров и услуг);

Q - реальный объем национального производства.

Простые преобразования позволяют получить формулу количества денег, необходимых для обращения:

М = (Р х Q) : V.

Из этой формулы ясно, что чем больше созданный в стране национальный продукт, тем больше денег должно находиться в обращении. С увеличением физического количества товаров приходится наращивать и денежную массу.

Поскольку скорость обращения денег определяется неденежными факторами, то она может рассматриваться как постоянная величина. Разделив обе части уравнения на V и выразив величину (1/ V) через к, получим формулу, которая называется кембриджским уравнением:

М= к х Р х V,

где к - коэффициент пропорциональности между номинальным доходом (Р х V) и желаемым денежным запасом, т.е. частью дохода, которую хозяйствующие субъекты хотят хранить в денежной форме.

Коэффициент к называют коэффициентом монетизации, так как он характеризует насыщенность экономики деньгами. На практике коэффициент монетизации (к) рассчитывается как отношение М2 к ВВП, умноженное на 100%.

Например, в 2002 г. коэффициент монетизации в России составлял 19%, в то время как в странах с развитой рыночной экономикой этот показатель достигает 50-80%.

Из рассматриваемой формулы видно, что уровень цен и количество денег в обращении находятся в прямой зависимости: рост цен вызывает необходимость увеличения денежной массы и, наоборот, увеличение денежной массы приводит к росту цен. Однако роста цен не будет, если одновременно с ростом денежной массы будет происходить расширение объема выпуска товаров и услуг в той же или большей степени.

Количество денег в обращении непосредственно влияет на их стоимость. Современные деньги, в отличие от товарных денег, не имеют собственной стоимости. Наличные бумажные деньги - это просто листок бумаги, банковские вклады - это записи в бухгалтерских книгах банков. Что касается металлических денег, то их нарицательная стоимость всегда должна быть больше действительной (стоимости металла). Так что же такое стоимость современных денег? Почему они имеют стоимость?

Стоимость денег - это их реальная покупательная способность, т.е. то количество товаров и услуг, которое можно купить на денежную единицу. Этот показатель выражает фактическую стоимость (реальную стоимость) в отличие от нарицательной (номинальной) стоимости денег. Стоимость денег находится в обратной зависимости от массы денег в обращении. Чем больше денег находится в обращении, тем меньше их стоимость, и наоборот.

Вопросы для самопроверки

Спрос на деньги предопределяется такими их функциями, как средство обращения и средство накопления. Хозяйственные агенты нуждаются в деньгах, чтобы тратить их, используя как средство обращения в настоящем и накапливая их для будущих платежей.

Дж. М. Кейнс, анализируя мотивы, по которым экономические субъекты предпочитают хранить часть своего богатства в форме ликвидных денежных активов, выделяет следующие мотивы хранения денег:

- трансакционный мотив, возникающий из удобства использования денег в качестве средства платежа. Люди хранят деньги в целях осуществления сделок. При этом трансакционный спрос зависит от уровня доходов (с ростом доходов растет трансакционный спрос) и временного интервала между получением доходов;

Совокупный (общий) спрос на деньги (Dm) включает в себя:

Деловой спрос - Dm(Q) - это спрос на деньги для осуществления покупок и платежей. Каждый экономический субъект в каждый данный момент должен располагать определенной суммой денег (денежными остатками), чтобы иметь возможность беспрепятственно совершать сделки. Домашним хозяйствам нужны деньги, чтобы покупать товары, оплачивать коммунальные услуги и т.д. Предприятиям нужны деньги для оплаты сырья, материалов, выплаты заработной платы и т.п.

Величина спроса на "денежные остатки" зависит от номинального ВНП. Деловой спрос на деньги прямо пропорционален реальному объему ВНП и уровню цен. Очевидно, что рост реального объема ВНП ведет (при прочих равных условиях) к росту доходов, что стимулирует большие расходы и больший спрос на деньги для сделок. Такая же прямая связь существует между деловым спросом и ценами. Известно, что покупательная способность денег измеряется количеством товаров и услуг, которые можно на них купить. Если цены растут, покупательная способность денег падает, и для того чтобы сохранить реальные доходы на прежнем уровне, денег потребуется больше.

Таким образом:

Dm (Q) = f(Q P),

где Q - реальный объем валового национального продукта;

p - абсолютный уровень цен.

Часть своих доходов люди сберегают, причем эти сбережения могут осуществляться либо в денежной форме (накопление наличных денег или средств на депозитных счетах), либо в виде различных финансовых активов (государственные ценные бумаги, акции, облигации и др.). Каждая из этих форм сбережений имеет свои преимущества. Деньги абсолютно ликвидны, но не приносят дохода. Ценные бумаги - менее ликвидны, но приносят доход. Спрос на деньги как запасную стоимость (как средство сбережения) - Dm (i) - зависит от предпочтения ликвидности.

Если экономические субъекты предпочитают иметь высоколиквидные активы - спрос на деньги растет, если менее ликвидные, но доходные - падает. В свою очередь, вопрос о том, как распределяются сбережения между деньгами и неденежными активами, решается в зависимости от ставки процента (i). Если ставка процента повышается, то курс (рыночная цена) ценных бумаг падает, их доходность возрастает, и экономические субъекты предпочитают сбережения в форме неденежных активов - спрос на деньги как средство сбережения падает. И наоборот.

Отсюда:

Dm (i) = f (i).

Таким образом, совокупный спрос на деньги зависит от реального объема производства, уровня цен и нормы ссудного процента. Эта зависимость описывается следующей формулой:

Dm = Dm(Q) + Dm (i).

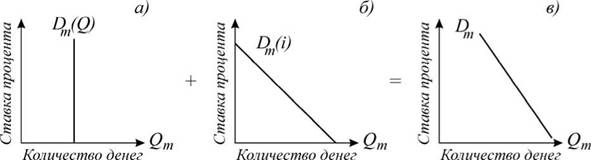

Графически спрос на деньги может быть представлен следующим образом (рис. 23.1).

Рис. 23.1. Совокупный спрос на деньги |

На рис. 23.1, а представлен деловой спрос на деньги. Кривая спроса на деньги для сделок вертикальна, поскольку спрос не зависит от уровня процентной ставки, а определяется номинальным ВНП.

На рис. 23.1, б представлен спрос на деньги (запасная стоимость), который находится в обратной зависимости от уровня процентной ставки.

На рис. 23.1, в представлен совокупный спрос на деньги - сумма делового спроса и спроса на деньги как средства сбережения. Кривая общего спроса на деньги определяется путем смещения по горизонтальной оси прямой спроса на деньги как запасную стоимость на величину, равную спросу на деньги для сделок.

Вопросы для самопроверки

Под предложением денег понимается формирование денежной массы в стране. Рынок деньги не создает. Снабжение экономики деньгами - это функция государства. Непосредственный контроль за денежной массой и ее регулирование осуществляет центральный государственный банк.

Одной из черт современной денежной системы является разделение функций создания наличных и безналичных денег. Создание наличных денег - это функция центрального банка, безналичные же деньги создаются системой коммерческих банков в процессе кредитования хозяйства.

Коммерческий банк - это финансовый посредник, осуществляющий накопление временно свободных денежных средств (покупка денег) и предоставление их в кредит (продажа денег). Подробнее о банках см. гл. 8.

Однако банки не имеют права выдавать ссуду на всю сумму имеющихся у них депозитов (вкладов). Часть своих депозитов банк обязан хранить в виде наличности или вкладов на беспроцентных счетах центрального банка. Минимальный размер вклада, который банк должен держать в центральном банке или иметь в наличности, называется обязательными резервами.

Величина обязательных резервов определяется на основании норматива (нормы) обязательных резервов (rr), устанавливаемого центральным банком в виде доли (процента) от депозитов банка. Например, если депозиты банка составляют 100 млн. руб., а норматив обязательных резервов установлен на уровне 20%, то банк обязан хранить на счетах центрального банка 20 млн. руб.

На первый взгляд может показаться, что сумма обязательных резервов представляет собой своеобразный страховой фонд, из которого коммерческие банки могут черпать необходимые им средства в случае больших и неожиданных изъятий денег их вкладчиками. Однако это не так. Дело в том, что вклады в коммерческие банки в несколько раз больше, чем величина резервов, т.е. резервы являются частичными, поэтому при внезапных и крупных изъятиях вложенных средств наличие обязательных резервов не спасет коммерческие банки от банкротства.

Требование хранения части пассивов в виде резервов объясняется необходимостью контроля со стороны центрального банка за способностью коммерческих банков к кредитованию своих клиентов. Центральный банк как координирующий орган стремится предотвратить избыток или недостаток кредитных ресурсов и тем самым оказать необходимое воздействие на количество денег в обращении и на макроэкономическую ситуацию в целом. Фактические резервы банка, как правило, больше обязательных. Это превышение называется избыточными резервами. Они и являются источником ссуд.

Продолжим пример. Если банк имеет 100 млн. руб. фактических резервов, то он может выдать новые ссуды на сумму в 80 млн. руб. (100 млн. руб. фактических резервов минус 20 млн. руб. обязательных резервов).

Роль и значение банков в рыночной экономике связаны с их способностью в процессе кредитования создавать новые деньги (осуществлять безналичную эмиссию денег) и тем самым влиять на количество денег в обращении.

Выдавая ссуду и зачисляя ее на банковский счет заемщика, банки создают новые (безналичные) деньги.

Для того чтобы понять, как банки делают деньги, рассмотрим следующий пример. При этом необходимо помнить, что банковские депозиты - это безналичные деньги, и именно они составляют основную часть массы денег в обращении (М).

Примем, что норматив резервных требований установлен центральным банком на уровне 0,2. Тогда банк А, получивший вклад, равный 1000 ден. ед., может выдать ссуду в размере 800 ден. ед. [1000 - (0,2 х 1000)]. Полученная ссуда расходуется на оплату счетов (за поставку материалов, оборудования и т.п.) и поступает на счет банка Б. Банк Б, получив вклад в размере 800 ден. ед., может выдавать ссуду, равную 640 ден. ед. [800 - (0,2 х 800)]. Данная ссуда аналогично первой расходуется и поступает в виде депозита на счет банка В, который из полученного депозита в 640 ден. ед. может предоставить ссуду в размере 512 ден. ед. [640 - (0,2 х 640)] и т.д.

Общий результат цепи создания депозитов может быть представлен в таблице.

Банк |

Депозиты |

Обязательные |

Избыточные |

Ссуды |

А |

1000,0 |

200,0 |

800,0 |

800,0 |

Б |

800,0 |

160,0 |

640,0 |

640,0 |

В |

640,0 |

128,0 |

512,0 |

512,0 |

|

Г |

512,0 |

102,4 |

409,6 |

409,6 |

Банковская |

5000 |

1000 |

4000 |

4000 |

|

Первоначальный депозит в 1000 ден. ед. вызвал цепь вторичных депо-

2 3

зитов, увеличив общую сумму депозитов в [1+ 0,8 + (0,8) + (0,8) ...] раз. Данное выражение представляет собой сумму членов бесконечной геометрической прогрессии, которая равняется

[1 : (1 - 0,8], или - (1 : 0,2 ), т.е. 5.

Первоначальный депозит, равный 1000 ден. ед., вся банковская система увеличила в 5 раз, превратив его в 5000 ден. ед., т.е. здесь имеет место мультипликативное расширение депозитов.

Из общей массы денег 4000 ден. ед. - это новые деньги, созданные банковской системой. Общее количество вновь созданных денег равно первоначальному избыточному резерву, умноженному на денежный мультипликатор (800 х 5).

Значительное изменение объема кредита и денежной массы вследствие небольшого изменения банковского депозита обусловлено возможностью банковской системы использовать для выдачи ссуд одни и те же деньги.

Коэффициент, характеризующий степень возрастания денежной массы в результате прироста избыточных резервов, называется денежным мультипликатором (MRm). Денежный мультипликатор равен единице, деленной на норматив обязательных резервных требований (гг):

MRm = (1 : rr) х 100%.

Изменение норматива обязательных резервных требований отражается на величине массы денег в обращении: его увеличение сокращает количество денег, создаваемых банками, снижение - увеличивает.

Кроме значения норматива обязательных резервов, степень изменения общей денежной массы зависит от склонности хозяйствующих субъектов хранить наличные деньги вне банковской системы. Полный денежный мультипликатор, с учетом склонности населения иметь деньги в наличной форме, имеет вид:

MRm =(сс + 1) : (сс + rr), где rr - норматив обязательных резервов;

сс - доля наличных денег в общей массе денег (в %).

Чем больше денег находится вне банковской системы, тем меньше значение мультипликатора. Таким образом, степень конечного изменения денежной массы зависит от норматива резервных требований и пропорции, в которой деньги делятся на наличность и банковские депозиты.

Вопросы для самопроверки

Соединение денежного предложения (Sm) с общим спросом на деньги (Dm) дает картину денежного рынка. Денежный рынок - это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, цену денег.

Основными участниками денежного рынка являются фирмы, правительство, центральный и коммерческие банки и др. Объект купли-продажи - деньги, предоставляемые во временное пользование. Цена денег - это та сумма денег, которая уплачивается за пользование деньгами, т.е. ссудный процент.

Особенность денежного рынка состоит в том, что, в отличие от товарных рынков, где процесс купли-продажи представляет собой обмен товарами и услугами по ценам, измеренным в денежных единицах, на денежном рынке деньги фактически обмениваются на другие ликвидные активы по альтернативной стоимости, измеренной в единицах номинальной ставки процента.

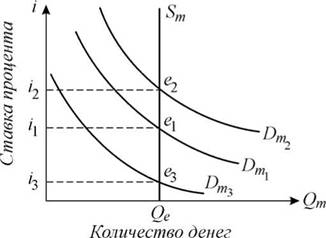

Как и на любом рынке, равновесие имеет место в точке пересечения кривых спроса и предложения (рис. 23.2).

|

Поскольку предложение денег определяется не их ценой, а регулируется государством, исходя из общих целей макроэкономического развития (подробнее см. тему 29), то предложение денег совершенно неэластично, т.е. не зависит от величины процентной ставки (их цены). В то же время спрос на деньги является функцией процента и находится в обратной зависимости от уровня процентной ставки.

Равновесие на денежном рынке означает соответствие количества активов, которые хозяйственные агенты хотят иметь в виде денег, количеству денег, которое предлагается банковской системой. Равновесие это достигается при определенной норме процентной ставки (ie).

Если норма процента (i\) превысит равновесный уровень, то хозяйственные агенты не захотят иметь то количество денег, которое предлагается банковской системой, и возникнет излишек денег. Объясняется это тем, что в результате повышения процентной ставки стоимость ценных бумаг упадет, они станут более доходными, и хозяйственные агенты предпочтут неденежные активы (ценные бумаги) денежным. Однако падение спроса на деньги приведет к снижению ставки ссудного процента до равновесного уровня. На рынке восстановится равновесие.

Если же, наоборот, процентная ставка оказывается меньше равновесной (i2), сократится число желающих держать свои активы в ценных бумагах. Те, у кого есть сбережения, будут все больше предпочитать ликвидность, сознавая, что низкие проценты тождественны высоким ценам на ценные бумаги. Спрос на них упадет, что вызовет повышение их курса. Это приведет к росту спроса на деньги и повышению процентных ставок, которые пойдут вверх. На рынке восстановится равновесие.

Как и на любом рынке, равновесие, достигаемое на денежном рынке, может нарушаться под действием разного рода неценовых факторов:

Изменения величины ВНП, цен товаров приводят к сдвигам кривой спроса на деньги (рис. 23.3).

Рис. 23.3. Изменение спроса на деньги |

Увеличение спроса на деньги при постоянстве предложения приводит к изменению равновесия на денежном рынке и повышению процентной ставки от i\ до i2. Падение спроса на деньги при тех же условиях приводит к снижению процентной ставки с i\ до i3.

Изменение предложения денег, смещение кривой предложения, также ведет к изменению процентной ставки, что отражается на инвестиционном спросе и опосредованно на объеме производства и уровне занятости. Подробнее в теме 29.

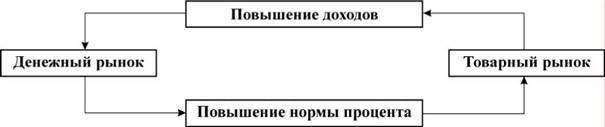

Таким образом, можно сделать важный вывод: денежный и товарный рынки тесно связаны между собой. События, происходящие на денежном рынке, отражаются на товарном рынке. В свою очередь, перемены в объемах производства товаров и услуг отражаются на спросе на деньги. Связь между денежным рынком и товарными рынками может быть представлена схематично следующим образом.

|

Увеличение ВНП, повышение доходов увеличивает спрос на деньги, что, в свою очередь, ведет к росту процентной ставки. Повышение процентной ставки сказывается на инвестициях и совокупном спросе. Изменения совокупного спроса отражаются на объеме производства и величине доходов.

Вопросы для самопроверки

Денежная масса,

денежные агрегаты,

денежная база,

уравнение обмена И. Фишера,

масса денег в обращении,

коэффициент монетизации,

стоимость денег;

совокупный денежный спрос,

предпочтение ликвидности,

трансакционный мотив,

мотив предосторожности,

спекулятивный мотив,

деловой спрос,

спрос на деньги как запасную стоимость;

предложение денег,

обязательное резервирование,

избыточные резервы,

денежный мультипликатор;

денежный рынок,

равновесие денежного рынка.

.

Ваш комментарий о книге

Обратно в раздел Экономика и менеджмент