Библиотека

Теология

Конфессии

Иностранные языки

Другие проекты

|

Ваш комментарий о книге

Боди З., Мертон Р. Финансы

Часть VI Корпоративные финансы

Глава 16 СТРУКТУРА КАПИТАЛА

В этой главе...

• Как можно увеличить стоимость компании за счет финансовых решений

• Как принимать во внимание структуру капитала фирмы при оценке инвестиционных решений

Содержание

16.1. Внутреннее или внешнее финансирование

16.2. Финансирование за счет выпуска акций

16.3. Финансирование с привлечением заемного капитала

16.4. Структура капитала и идеальная финансовая среда

16.5. Увеличение стоимости компании: финансовые решения

16.6. Снижение затрат

16.7. Разрешение противоречий интересов

16.8. Создание новых возможностей для заинтересованных сторон

16.9. Финансовые решения на практике

M16.10. Инвестиции и финансовый "рычаг"

В этой главе рассматриваются решения, относящиеся к анализу структуры капитала фирмы. В эту область входит рассмотрение вопросов использования облигаций, акций и других финансовых инструментов, средства от выпуска которых необходимы Для роста капитала компании. Центральный вопрос состоит в том, как определить оптимальную структуру капитала фирмы, основываясь на том предположении, что Цель руководства компании состоит в максимальном повышении благосостояния ее акционеров. В принятии решений по структуре капитала в качестве единицы анализа Уступает фирма как единое целое.

В качестве отправной точки в исследовании структуры капитала компании выступает идеальная финансовая среда, в которой не существует налогов или расходов на операции с ценными бумагами, а заключение и соблюдение контрактов не требует затрат. В такой среде на стоимость фирмы не влияют избранные руководством варианты финансирования ее бизнеса. Поэтому благосостояние акционеров не может быть повышено за счет решений, направленных только на изменение структуры капитала фирмы. Речь идет, например, о займе, используемом для выкупа акций или, наоборот, о выпуске новых акций с целью погашения облигаций.

Однако в реальной жизни существует множество отклонений от таких идеальных условий, приводящих к тому, что структура капитала компании имеет для нее очень существенное значение. Поскольку хозяйственное право, налогообложение и правила ведения коммерческой деятельности сильно варьируются от страны к стране (или, например, от штата к штату) и к тому же изменяются с течением времени, не существует единого и применимого для всех фирм оптимального способа формирования структуры капитала за счет акций и долговых обязательств (optimal financing mix). Поиск оптимальной структуры капитала оказывается скорее связанным с принятием компромиссных решений, зависящих от конкретной законодательной среды и условий налогообложения, в которых находится данная корпорация.

Эта глава начинается с обзора основных типов финансирования деятельности компаний. Далее разъясняется, в силу каких причин в идеальной экономической среде общая стоимость фирмы не зависит от структуры капитала и определяется только способностью ее активов приносить доход. Затем проведено рассмотрение наиболее значительных отклонений от идеальной среды, существующих в реальном финансовом мире, и их влияние на структуру капитала фирмы. В заключение показано, как можно учесть структуру капитала фирмы при оценке различных инвестиционных решений, таких, например, как расширение ее деятельности.

16.1. ВНУТРЕННЕЕ ИЛИ ВНЕШНЕЕ ФИНАНСИРОВАНИЕ

При анализе решений, принимаемых относительно структуры капитала, очень важно различать внутренние и внешние источники финансирования. Внутреннее финансирование (internal financing) развития фирмы обеспечивается за счет ее доходов. Оно включает такие источники, как нераспределенная прибыль, начисленная, но не выплаченная заработная плата или кредиторская задолженность. Если фирма инвестирует полученную прибыль в строительство нового здания или покупку оборудования, то это пример внутреннего финансирования. К внешнему финансированию (external financing) менеджеры корпорации обращаются тогда, когда они привлекают средства кредиторов или акционеров. Если корпорация финансирует приобретение нового оборудования или строительство предприятия за счет средств от выпуска облигации или акций, то это пример внешнего финансирования.

Специфика внутреннего и внешнего финансирования деятельности компании сказывается и на особенностях принимаемых финансовых решений. Для акционерной компании, занимающей устойчивую позицию в своем бизнесе и не намеревающейся существенно ее расширять с привлечением значительных средств, решения по финансовым вопросам принимаются, что называется, в рабочем порядке и почти автоматы чески. В этом случае финансовая политика заключается в проведении прежде все вполне определенной дивидендной политики, устанавливающей, например, регулярность выплат акционерам в виде дивидендов одной трети (или иной части) прибыли. Кроме того, финансовая политика затрагивает поддержание кредитной линии банка т.е. обеспечение сложившихся стабильных потребностей корпорации в кредитных Ресурсах в пределах лимитов, согласованных с банком. От менеджеров обычно требуется меньше времени и усилий для принятия такого рода решений по внутреннему фиксированию, чем в случае внешнего финансирования; они не требуют и столь т тельного рассмотрения.

Если корпорация привлекает из внешних источников средства, которые могут понадобиться для масштабного расширения ее бизнеса, управленческие решения оказываются более сложными и требуют, соответственно, больших затрат времени. Внешние инвесторы обычно хотят видеть детальные планы использования своих средств, а также хотят убедиться, что инвестиционные проекты компаний обеспечат денежные поступления, достаточные для покрытия расходов и получения прибыли. Они тщательно изучают планы корпорации и относятся к перспективам успеха более скептически, чем ее менеджеры. Таким образом, использование внешнего финансирования ставит компанию в тесную зависимость от рынка капиталов, выход на который связан с более высокими требованиями к инвестиционным планам корпорации, чем использование источников внутреннего финансирования.

Контрольный вопрос 16.1 |

Каким образом необходимость обращаться к источникам внешнего финансирования влияет на корпорацию? |

16.2. ФИНАНСИРОВАНИЕ ЗА СЧЕТ ВЫПУСКА АКЦИЙ

Характерная особенность финансирования за счет выпуска акций состоит в том, что они представляют собой требования на активы, остающиеся после выплаты корпорацией всех своих обязательств. Как уже пояснялось в главе 2, существует три основных типа финансовых инструментов, отражающих требования инвесторов к капиталу акционерной компании. Речь идет об обыкновенных акциях (commonstock), опционах на акции (stock options) и привилегированных акциях (preferred stocks). Обыкновенные акции называются также акциями (shares), так что когда мы говорим об акционерах (shareholders) некоторой корпорации, мы говорим о владельцах обыкновенных акций. Обыкновенные акции дают владельцу право остаточного требования (residual claim) на активы корпорации. Другими словами, после удовлетворения требований, предъявляемых корпорации всеми другими сторонами, и осуществления соответствующих выплат, оставшиеся средства распределяются среди владельцев обыкновенных акций. На каждую акцию достается пропорциональная часть оставшихся в конечном счете активов.

Прежде всего менеджеры корпорации несут ответственность перед акционерами. Действительно, большинство уставных документов предусматривает, что как менеджеры, так и члены совета директоров (высший орган управления, формируемый акционерами. — Прим. ред.) могут нести ответственность за неспособность выполнять обязанности, возложенные на них акционерами.

Обыкновенные акции делятся на ряд классов в зависимости от условий голосования и возможности их продажи третьим лицам. Например, некоторые корпорации выпускают обыкновенные акции класса А, владельцы которых обладают правом голоса, и класса В, не дающего права участвовать в голосовании. Последние часто распространяются среди основателей корпорации, при этом их обычно обязывают не продавать свои акции в течение определенного ряда лет. Опционы на покупку акций дают владельцам право покупать обыкновенные акции по фиксированной цене исполнения в будущем. Давайте представим себе, что фирма с активами стоимостью 100 млн. долл. выпустила только два типа финансовых инструментов, представляющих требования к ее активам. Это 10 миллионов обыкновенных акций и 10 миллионов опционов на покупку акций, срок истечения которых оканчивается через год с ценой исполнения 10 долл. за акцию. Поскольку владельцы опционов могут превратить их в обыкновение акции, заплатив 10 долл. за акцию, они делят владение фирмой с владельцами °обыкновенных акций. Часто менеджеры и другие сотрудники корпорации получают часть своей заработной платы в виде опционов на покупку акций. Это особенно присуще американским компаниям на этапе их становления.

Привилегированные акции отличаются от обыкновенных акций тем, что по ним начисляется заранее оговоренный размер дивидендов, подлежащих выплате до того как фирма может осуществить выплату дивидендов владельцам обыкновенных акций' Именно в этом смысле данные акции оказываются привилегированными по сравнению с обыкновенными. Однако по привилегированным акциям выплачиваются только предусмотренные по ним дивиденды, а владельцы таких акций не претендуют в случае банкротства на получение части активов фирмы, как это предусмотрено для владельцев обыкновенных акций. Неспособность выплатить дивиденды по привилегированным акциям никоим образом не означает наступления дефолта.

Контрольный вопрос 16 2 |

В каком смысле привилегированные акции подобны долговым обязательствам, а вкаком — акциям? |

16.3. ФИНАНСИРОВАНИЕ С ПРИВЛЕЧЕНИЕМ ЗАЕМНОГО КАПИТАЛА

Долговые обязательства (corporate debt) корпорации представляют собой договорные обязательства, в которых со стороны корпорации предусмотрены будущие выплаты в обмен на предоставленные ей сейчас денежные ресурсы. Финансирование с привлечением долгового (еще говорят — заемного. — Прим. ред.) капитала в самом широком смысле включает кредиты, долговые ценные бумаги (облигации и закладные), а также другие обязательства будущих выплат со стороны корпорации (кредиторская задолженность, арендная плата и пенсионные накопления). Для многих корпораций платежи по договорам долгосрочной аренды и пенсионные обязательства могут значительно превышать долги в виде займов, облигаций и закладных.

Основные особенности облигаций корпораций рассмотрены в главе 8. В следующих трех разделах описаны три важных, не обсуждавшихся ранее, формы долговых обязательств корпораций, заем под обеспечение, долгосрочная аренда и пенсионные обязательства.

16.3.1. Заем под обеспечение

Когда корпорация занимает денежные средства, она, естественно, обязуется расплатиться в будущем. В некоторых случаях корпорация в качестве обеспечения принятых обязательств предоставляет в залог определенное имущество. Предоставленное в залог имущество называется обеспечением (collateral), а долг называется обеспеченным (secureddebt)

Осуществление корпорацией займа под обеспечение аналогично тому, как физическое лицо берет заем под залог недвижимости для покупки дома. Дом в этом случае вы ступает в качестве обеспечения для займа. Если владелец дома оказывается неспособным выплатить долг, кредитор получает причитающуюся ему сумму из дохода, полученного в результате продажи дома. Если при этом остается какая-либо денежная сумм она возвращается домовладельцу. Однако в случае, если доход от продажи дома оказывается недостаточным для выплаты остатка по займу под залог недвижимости, кредитор может пытаться получить недостающую сумму из других активов домовладельца.

В том случае, если получающая заем корпорация для его обеспечения назначает разделенное имущество, такой кредитор получает в случае неуплаты приоритет в отношении этого имущества. Например, авиакомпания может взять заем для финансирования покупки самолетов и предоставить самолеты в качестве обеспечения займа. Если впоследствии эта авиакомпания обанкротится прежде, чем полностью расплатится с кредитором, он получит деньги из дохода от продажи самолетов. Кредиторы, предоставившие такой авиакомпании кредиты без обеспечения, могут не получить ничего.

Контрольный вопрос 16.3 |

Как вы считаете, процентная ставка по кредиту, обеспеченному залогом, должна быть выше или ниже, чем ставка на идентичный в остальных отношениях, но не обеспеченный кредит? Почему? |

16.3.2. Долгосрочная аренда

Вопросы аренды были кратко рассмотрены в приложении к главе 10. Аренда определенного имущества на время, составляющее значительную часть срока службы этого имущества, аналогична его покупке за счет кредита, обеспечением которого выступает взятое в аренду имущество. Такой вид аренды называется лизингом.

Предположим, например, что авиакомпания заключает контракт на лизинг самолета в течение 30 лет. Авиакомпания получает все права на использование самолета I обязуясь взамен выплачивать каждый год фиксированную арендную плату. Альтернативный вариант состоит в покупке самолета и выпуске облигаций сроком на 30 лет обеспеченных самолетами. Это даст возможность получить сумму, необходимую для осуществления покупки.

В табл. 16.1 приводится сравнение балансов двух гипотетических авиакомпаний Airbond и Airlease. В обоих случаях основную часть активов корпорации составляет парк самолетов рыночной стоимостью 750 млн. долл. Обе компании имеют акционерный капитал, составляющий 250 млн. долл. и долговые обязательства в 750 млн. долл. Различие между ними состоит в том, что у Airbond долг выражен в форме обеспеченных облигаций со сроком погашения 30 лет, а для Airlease он принимает форму 30-летней аренды (или лизинга).

Таблица 16.1. Баланс Airbond и Airlease (рыночная оценка)

aAirbond |

|

|

|

Активы |

|

Обязательства и акционерный капитал |

|

Парк самолетов |

750 млн. долл. |

Облигации со сроком погашения 30 лет |

750 млн. долл. |

Другие активы |

250 млн. долл. |

Акции |

250 млн. долл. |

всего |

1 млрд. долл. |

Всего |

1 млрд. долл. |

b. Airlease |

|

|

|

Активы |

|

Обязательства и акционерный капитал |

|

Парк самолетов |

750 млн. долл. |

Аренда сроком на 30 лет |

750 млн. долл. |

Другие активы |

250 млн. долл. |

Акции |

250 млн. долл. |

Всего |

1 млрд. долл. |

Всего |

1 млрд. долл. |

Основное различие между обеспеченными облигациями и лизингом как формами Финансирования с привлечением заемного капитала состоит в том, кто именно принимает на себя риск, связанный с тем, что, неизвестно какая будет остаточная рыночная стоимость арендованного имущества1. Поскольку Airbond свои самолеты приобрела в собственность, она и несет этот риск. В случае же с Airlease риск несет арендодатель (lessor) — фирма, предоставившая самолет в аренду Airlease

Контрольный вопрос 16.4 |

Следует ли лизинг рассматривать как финансирование с привлечением заемного капитала, или же это финансирование с использованием акционерного капитала? |

1 При этом существуют возможные различия в налогообложении и бухгалтерском учете, зависящие от типа арендного договора и его срока.

16.3.3. Пенсионные обязательства

Пенсионные программы, или пенсионные планы, кратко были рассмотрены в главе 2. Пенсионные планы классифицируются по двум типам: накопительные (definedcontribution) и поощрительные (definedbenefit). Участвуя в накопительном пенсионном плане каждый наемный работник имеет счет, на который работодатель, а обычно также и сам работник, осуществляют регулярные перечисления. При выходе на пенсию работник получает пособие, размер которого зависит от накопленных на пенсионном счете средств.

При использовании поощрительного пенсионного плана пенсионное обеспечение работника определяется по формуле, учитывающей количество лет работы на данного работодателя и, в большинстве случаев, заработную плату. Обычная формула для расчета пенсионного пособия такова: 1% средней заработной платы за каждый год трудовой деятельности. Для корпораций с поощрительными пенсионными планами обязательство выплачивать работникам в будущем пенсионное вознаграждение представляет собой существенную часть всех долгосрочных обязательств фирмы. Имеющиеся в разных странах различия в практике финансирования корпорациями пенсионных обязательств приводят к различию в структуре капитала корпораций. Например, в США и в Великобритании закон требует от фирм создания специального целевого пенсионного траста с активами, достаточными для осуществления соответствующих обязательных выплат. Это называется консолидированием активов (funding) для обслуживания пенсионного плана. Поэтому пенсионные обязательства представляют собой форму корпоративного долга, обеспеченного активами пенсионного траста.

Однако во многих странах пенсионные обязательства финансируются иным образом. Например, в Германии корпорации не создают особых финансовых институтов с отдельными активами, необходимыми для выполнения корпорациями своих пенсионных обязательств. Обязательства по пенсионным выплатам оказываются, таким образом, необеспеченным (unsecured) долгом самой корпорации .

Для того чтобы увидеть это яснее, обратите внимание на табл. 16.3, в которой приведено сравнение балансов AmeriPens и DeutchePens.

Таблица16.2. Баланс AmeriPens и DeutchePens

а. Баланс AmeriPens |

|

Активы |

|

Обязательства и акционерный капитал |

Производственные активы: завод, оборудование и т.п. |

1,0 млрд. долл. |

Облигации |

400,0 млн. долл |

Активы пенсионного траста: акции, облигации и т.п. |

400,0 млн. долл. |

Пенсионные обязательства |

400,0 млн. долл. |

|

|

Акционерный капитал |

600,0 млн. долл. |

Всего |

1,4 млрд. долл. |

Всего |

1,4 млрд. долл. |

b. Баланс DeutchePens |

|

|

|

Активы |

|

Обязательства и акционерный капитал |

Производственные активы: завод, оборудование и т.п |

1,0 млрд. долл. |

Пенсионные обязательства |

400,0 млн. долл. |

|

|

Акционерный капитал |

600,0 млн. долл. |

Всего |

1,0 млрд. долл. |

Всего |

1,0 млрд. долл. |

Корпорация AmeriPens имеет полностью обеспеченный пенсионный план, что означает, что рыночная стоимость пенсионных активов (400 млн. долл.) равна существующей величине обязательств по пенсионному обеспечению. Активы пенсионного траста состоят из ценных бумаг (акций, облигаций, закладных и т.п.), выпущенных другими субъектами хозяйственной деятельности, а также юридическими и физическими лицами — компаниями, правительством и частными лицами. Корпорация AmeriPens выпустила также облигации, рыночная стоимость которых составляет 400 млн. долл. Акционерный капитал этой корпорации равен 600 млн. долл.

Подобно корпорации AmeriPens, корпорация DeutchePens имеет производственные активы, оцениваемые в 1 млрд. долл. Однако у нее отсутствует обособленный фонд ценных бумаг, выступающих в качестве обеспечения пенсионных обязательств. Таким образом, ее пенсионный план оказывается неконсолидированным (unfunded).

Контрольный вопрос 16.5 |

Предположим, что пенсионные активы корпорации AmeriPens составляют только 300 млн. долл. Чему будет равен в этом случае акционерный капитал, если пенсионные обязательства по-прежнему составляют 400 млн. долл.? |

Принятые в Германии правила бухгалтерского учета требуют, чтобы корпорации показывали существующую величину пенсионных обязательств в балансовом отчете в виде существующей задолженности.

16.4. СТРУКТУРА КАПИТАЛА И ИДЕАЛЬНАЯ ФИНАНСОВАЯ СРЕДА

Как мы уже видели, не существует какой-либо единой, типичной структуры капитала корпорации. Обратимся теперь к рассмотрению факторов, определяющих выбор корпорацией той или иной структуры ее капитала.

Для понимания того, как менеджеры фирмы могут повысить благосостояние акционеров, управляя структурой капитала, хорошо начать с выяснения того, что же не имеет значения. Модильяни и Миллер показали, что в идеальной экономической среде совокупная рыночная стоимость всех выпушенных фирмой ценных бумаг будет определяться следующими факторами: рентабельностью реальных активов компании и связанными с ними рисками, но не будет зависеть от структуры капитала .

Мертон Миллер объяснял предложенный подход к исследованию структуры капитала, используя представление о пироге: "Представьте себе, что фирма— это огромная пицца, разделенная на четыре части. Если теперь разрезать каждую четвертушку пополам, чтобы получить восьмушки, подход с позиций Модильяни и Миллера будет вести к утверждению, что у вас есть больше кусочков, но не больше самой пиццы".

Идеальная среда, из наличия которой исходят Модильяни и Миллер, имеет такие характеристики.

1. Отсутствует подоходный налог.

2. Отсутствуют затраты на оплату услуг финансовых посредников при выпуске акций и облигаций.

3. Инвесторы могут брать кредит на тех же условиях, что и корпорации.

4. Как инвесторы, так и другие заинтересованные в делах фирмы стороны, могут разрешать любые возникающие между ними противоречия без дополнительных затрат.

В такой идеальной среде общая рыночная стоимость фирмы не зависит от структуры капитала. Для того чтобы увидеть, почему это так, сравним стоимость двух фирм с одинаковыми активами, различия для которых наблюдаются только в структуре капитала: NodettCorporation, выпускающую только акции, и SomdettCorporation, выпускающую акции и облигации.

В настоящее время совокупная годовая прибыль до выплаты процентов и налогов Nodett составляет 10 млн. долл. Обозначим ее EBIT (earnings before interest and taxes, EBIT). Nodet выплачивает все 10 млн. долл. своей EBIT в год в виде дивидендов держателям 1 миллиона обыкновенных акций.

Предположим, что ставка рыночной капитализации NodettCorporation составляет 10% в год. Тогда полная стоимость фирмы будет равна приведенной стоимости бесконечного дохода (perpetuity) в 10 млн. долл., или

10 млн. долл. |

= 100 млн. долл. |

0,1 |

Цена одной акции составит при этом 100 долл.

Фирма Somdett аналогична фирме Nodett в отношении инвестиционных и производственных операций. Таким образом, EBIT этой фирмы имеет те же характеристики (размер и риск), что и NodettCorporation. Фирма Somdett отличается от Nodett только структурой капитала, а именно тем, что ее деятельность частично финансируется с привлечением заемного капитала. Somdett выпустила облигации нарицательной стоимостью 40 млн. долл., процентная ставка по которым составляет 8% годовых. Таким образом, по этим облигациям фирма обязуется выплачивать купонный доход 3,2 млн. долл. в год (0,8 х 40 млн. долл.). Мы предполагаем, что время обращения облигаций не ограничено .

Предположим, что облигации SomdettCorporation свободны от риска дефолта, а безрисковая процентная ставка составляет 8% годовых. Выплата процентов составит те же 3,2 млн. долл. в год, независимо от величины EBIT. Формула, определяющая прибыль, приходящуюся на долю акционеров Somdett после выплаты процентов по облигациям, имеет вид

Чистая прибыль Somdett = EBIT - 3,2 млн. долл.

Общие денежные выплаты владельцам облигаций и акций фирмы Somdett находим следующим образом:

Общие выплаты Somdett = чистая прибыль Somdett + выплата процентов

Общие выплаты Somdett = EBIT - 3,2 млн. долл. + 3,2 млн. долл. = EBIT.

Интуитивно вывод об отсутствии зависимости стоимости компании от структуры капитала, следующий из подхода Модильяни и Миллера, можно понять таким образом. Поскольку фирма Somdett предлагает инвесторам в будущем такое же поступление денежных средств, как и фирма Nodett, то рыночная стоимость Somdett должна составлять 100 млн. долл., что равно рыночной стоимости Nodett. Ввиду того что процентный доход по облигациям Somdett считается гарантированным, облигации будут котироваться на рынке по своей нарицательной стоимости в 40 млн. долл. Таким образом, рыночная стоимость акционерного капитала фирмы Somdett должна составлять 60 млн. долл. (общая стоимость капитала фирмы в 100 млн. долл. минус 40 млн. стоимости облигаций). Исходя из предположения, что количество акций Somdett составляет 600000 (60% количества акций Nodett) цена акции оказывается равной 100 долл. Мы можем показать это, воспользовавшись соображениями, следующими из возможностей арбитража.

Предположим, что цена акций Somdett оказывается меньше цены акций Nodett. Пусть, например, акции Somdett стоят не 100 долл., а 90 долл. за акцию. Это будет противоречить действию закона единой цены. Для того чтобы убедиться в этом, обратим внимание на тот факт, что акции Nodett можно продублировать, или "синтезировать", купив пропорциональное количество акций и облигаций Somdett. Например, владение 1% акций фирмы Nodett (10000 акций) обеспечивает в будущем такое же поступление доходов, как и владение 1% акций Somdett (6000 акций) и 1% облигаций Somdett. Таким образом, арбитраже? может в такой ситуации сразу же заработать 60000 долл. в виде прибыли от арбитража, не вкладывая собственных денег. Он продает коротко (sells short) 1% всех акций фирмы Nodett за 1 млн. долл., одновременно покупая 1% акций и 1% облигаций Somdett за 940000 долл. В табл. 16.3а показано соответствующее движение денежных средств.

Предположим теперь, что цена акций Somdett оказывается больше цены акций Nodett. Пусть, например, акции Somdett стоят не 100 долл., а 110 долл. за акцию. Это также будет приводить к нарушению закона единой цены. Чтобы удостовериться в этом, обратим внимание на тот факт, что акции Somdett можно продублировать, купив определенную часть акций Nodett и взяв заем для финансирования этой покупки с использованием такого же соотношения между долговыми обязательс1вами и акциями, как в случае Somdett. Например, покупка 1% акций Nodett (10000 акций стоимостью 1000000 долл.). финансируемая посредством займа в 40% от стоимости покупки (400000 долл.), приводит в будущем точно к такому же движению денежных средств, как и владение 1% акций Somdett (6000 акций стоимостью 660000 долл.). В табл. 16.31? показано соответствующее движение денежных средств.

Таблица 16.За. Арбитраж при цене акций Somdett 90 долл. за акцию

Текущая позиция |

Текущее движение денег |

Движение денег в будущем |

Короткая продажа 1% акций Nodett по цене 100 долл. за акцию |

1000000 долл. |

-1% EBIT |

Покупка дублирующего портфеля (синтетические акции Nodett): |

Покупка 1% акций Somdett по цене 90 долл. за акцию |

- 540000 долл. |

1% от (EBIT - 3,2 млн. долл. в год) |

Покупка 1% облигаций Somdett |

- 400000 долл. |

1% от 3,2 млн. долл. в год |

Всего по дублирующему портфелю |

- 940000 долл. |

1% от EBIT |

Чистые денежные поступления |

60000 долл. |

0 |

Таблица 16.3b. Арбитраж при цене акций Somdett 110 долл. за акцию

Текущая позиция |

Текущее движение денег |

Движение денег в будущем |

Короткая продажа 1% акций Somdett по цене 110 долл. за акцию |

660000 долл. |

-1% EBIT от (EBIT - 3,2 млн. долл. в год) |

Покупка дублирующего портфеля (синтетические акции: |

Покупка 1% акций Nodett по цене 100 долл. за акцию |

- 1000000 долл. |

1% от EBIT |

Заем 40000 долл. бессрочно |

400000 долл. |

- 32000 долл. в год |

Всего по дублирующему портфелю |

- 600000 долл. |

1% от (EBIT –3,2 млн. долл. в год) |

Чистые денежные поступления |

60000 долл. |

0 |

Несмотря на то что акции каждой из рассматриваемых фирм стоят одинаково, ожидаемая доходность для акционеров и риск их вложений в акции оказываются различным. Рассмотрим пример, который поможет увидеть эти различия яснее. Предположим, что вероятность распределения значений будущей соответствует показанной в табл. 16.4.

Таблица 16.4. Вероятность распределения значений EBIT и EPS для фирм Somdett и Nodett

Состояние экономики |

EBIT (млн. долл.) |

Nodett |

Somdett |

EPS (1 миллион акций), долл. |

Чистая прибыль (млн. долл.) |

EPS(600000 акций), долл. |

Спад |

5,0 |

5,0 |

1,8 |

3,00 |

Нормальное |

10,0 |

10,0 |

6,8 |

11,33 |

Подъем |

15,0 |

15,0 |

11,8 |

19,67 |

Среднее значение |

10,0 |

10,0 |

6,8 |

11,33 |

Стандартное отклонение |

|

4,0 |

|

6,81 |

Коэффициент бета |

1,0 |

1,0 |

|

1,67 |

Примечание Все состояния экономики равновероятны

В столбцах, обозначенных EPS, показаны значения чистой прибыли на акцию (и, следовательно, дивиденды на акцию, поскольку мы предполагаем, что прибыль не реинвестируется), соответствующая каждой величине EBIT. Формула для нахождения EPS фирмы Nodett имеет вид

EPS Nodett = |

EBIT |

1000000 акций |

Выплата процентного дохода снова будет составлять 3,2 млн. долл. в год (0,08 x40 млн. долл.) независимо от того, чему оказывается равной EBIT. Следовательно, EPS Somdett оказывается равной

Из сравнения величин EPS для Nodett и Somdett, приведенных в табл. 16.4, легко в деть, что увеличение финансового "рычага " (financial leverage) (за счет роста в структуре Финансирования удельного веса заемного капитала при неизменной величине всего капитала) должно приводить к увеличению как средней величины EPS, так и рискованности инвестиций. EPS Somdett оказывается выше при хорошем состоянии экономики, когда объем EBIT =15 млн. долл., и ниже при плохом состоянии, когда EBIT = 5 млн. долл.

В случае фирмы Nodett общий риск относительно получения EBIT распределяется на 1 миллион акций. В случае фирмы Somdett тот же уровень риска распределяется уже на 600000 акций, поскольку владельцы облигаций обладают правом первоочередного требования на активы компании. Таким образом, ожидаемая доходность и риск акций фирмы Somdett оказываются выше, чем у акций Nodett, хоть общая стоимость обеих фирм одинакова. Общий вывод таков.

Анализ на основе подхода Модильяни и Миллера в идеальной экономической среде свидетельствует о том, что структура капитала не влияет на стоимость компании Благосостояние акционеров не подвержено влиянию со стороны уменьшения или увеличения коэффициента задолженности (debt ratio) фирмы.

Если NodettCorporation (с 1 миллионом выпущенных акций) объявила бы о выпуске долговых обязательств в 40 млн. долл., средства от которых пошли для выкупа и изъятия из обращения обыкновенных акции, как это сказалось бы на цене акции? Сколько акций осталось бы в обращении после выкупа части акций?

Ответ на эти вопросы состоит в том, что цена обыкновенной акции не изменится, оставаясь равной 100 долл. Выпуск долговых обязательств на 40 млн. долл. приведет к выкупу и изъятию из обращения 400000 акций. Таким образом, в обращении останется 600000 акций общей рыночной стоимостью 60 млн. долл.

Контрольный вопрос 16.6 |

Фирма Mordett имеет активы, аналогичные активам фирм Nodett и Somdett, однако в обращении находятся безрисковые облигации на 50 млн. долл. (процентный доход 8% годовых) и 500000 акций. Каково распределение вероятности для EPS фирмы Mordett? Чему равна стоимость акции? Если бы фирма MordettCorporation (у которой в обращении находится I миллион акций) объявила о выпуске облигаций на сумму 50 млн. долл. для выкупа и изъятия из обращения обыкновенных акций, как это , сказалось бы на стоимости акций? Сколько акций осталось бы в обращении после выкупа акций? |

До появления этой новаторской работы специалисты по финансам просто полагали, что структура капитала существенна, но причины этого видели неверно. См. Franco Modigliani and Merton Miller, "The Cost of Capital, Corporation Finance, and the Theory of Investment", American Economic Review (June 1958), pp. 261-297

Или можно считать, что при наступлении срока погашения облигации просто заме аналогичными облигациями нового выпуска.

16.5. УВЕЛИЧЕНИЕ СТОИМОСТИ КОМПАНИИ: ФИНАНСОВЫЕ РЕШЕНИЯ

Как мы установили, в идеальной экономической среде структура капитала не влияет на стоимость фирмы. В реальном же мире наблюдается множество различных отклонений от идеального состояния. Как для инвесторов, так и для компаний-эмитентов акций и облигаций условия налогообложения процентных доходов по облигациям и дивидендов по акциям влияют на принятие решений о покупке акций или облигаций. Кроме того, выплата доходов всем собственникам ценных бумаг компании может потребовать слишком больших затрат Более того, законы и правила хозяйственной деятельности различаются в зависимости от географического положения и изменяются с течением времени Поиск оптимальной структуры капитала для конкретной корпорации требует применения сбалансированного подхода, определяемого конкретной законодательной средой и условиями налогообложения компании.

Рассмотрим теперь управленческие решения, относящиеся к формированию структуры капитала, посредством которых менеджеры компании могут увеличивать ее стоимость в реальном мире бизнеса. Эти решения можно классифицировать следующим образом.

• За счет выбора той или иной структуры капитала фирма может снижать с расходы или действовать в обход наиболее обременительных правил Примерами таких затрат являются налоги и затраты на банкротство. '

• За счет выбора той или иной структуры капитала фирма может снизить вероятность возникновения потенциально дорогостоящих в своем разрешении противоречий между интересами различных заинтересованных групп например между менеджерами и акционерами или между акционерами и кредиторами

• За счет выбора той или иной структуры капитала фирма может обеспечить заинтересованные группы финансовыми активами, не доступными для них другом случае. Таким образом фирма расширяет возможный набор доступных финансовых инструментов, зарабатывая дополнительную прибыль. В той степени, в которой фирма включается в эту деятельность, она выполняет функции финансового посредника.

16.6. СНИЖЕНИЕ ЗАТРАТ

За счет выбора определенной структуры капитала фирма может снижать определенные статьи своих затрат. В качестве примера здесь можно привести налоги, субсидии, а также затраты, связанные с бедственным финансовым положением. Рассмотрим каждый из этих случаев отдельно.

16.6.1. Налоги и субсидии

Помимо акционеров и кредиторов, существуют и другие претенденты на часть прибыли фирмы, а именно государство в лице своих налоговых органов. Некоторые налоги выплачиваются на уровне корпорации (налог на прибыль), а некоторые — лично каждым акционером (налог на доходы граждан от выплаченных им дивидендов и прироста стоимости акций).

Структура капитала фирмы оказывается значительной при наличии существующего в США налога на прибыль корпораций в связи с тем, что на величину процентов по долговым обязательствам уменьшается налогооблагаемая прибыль фирмы Дивиденды же не вычитаются из налогооблагаемой базы. Таким образом, за счет финансирования с привлечением заемного капитала фирма имеет возможность снизить уплачиваемые налоги.

Рассмотрим, например, две фирмы, о деятельности которых уже шла речь в разделе 16.4. Это корпорации Nodett и Somdett. Полученная фирмой SomdettCorporation валовая прибыль (EBIT) будет распределяться в соответствии с существующим порядком между тремя группами претендентов:

• кредиторы (процентные платежи)

• государство (налоги)

• акционеры (оставшаяся прибыль)

Для иллюстрации роли налогов рассмотрим пример, когда существующая ставка налога на прибыль корпорации равняется 34%, но отсутствуют налоги на доходы физических лиц. Формула, выражающая совокупные посленалоговые денежные поступления (ДП) акционерам и кредиторам фирмы Somdett, имеет вид

ДПSomdett = Чистая прибыль + Проценты

= 0,66 (EBIT - Проценты) + Проценты

= 0,66EBIT + 0,34Проценты =

ДП Nodett + 0.34Проценты

Совокупная рыночная стоимость фирмы Somdett увеличивается за счет максимально возможного объема эмиссии своих облигаций. Для того чтобы понять, почему это происходит, обратимся к анализу денежных посленалоговых поступлений акционерам и кредиторам этой фирмы, показанным в табл. 16.5. Из приведенных данных видно, что в каждом из возможных случаев денежный поток фирмы Somdett после уплаты налогов превосходит денежный поток фирмы Nodett на 1,088 млн. долл.

Таким образом, рыночная стоимость фирмы Somdett превышает рыночную стоимость фирмы Nodett на приведенную стоимость невыплаченных налогов. Экономия на налогах образуется вследствие того, что налогооблагаемая база прибыли уменьшается на величину процентных платежей по долговым обязательствам:

Рыночная стоимость Somdett = рыночной стоимости Nodett + процентного

"налогового щита" (Interest Tax Shield).

Исходя из того, что долговые обязательства фирмы Somdett не имеют риска дефолта, приведенная стоимость "налогового щита" равна произведению ставки корпоративного налога (34%) на объем долговых обязательств:

PV процентного "налогового щита" фирмы Somdett = 0,34 х 40 млн. долл.

= 13,6 млн. долл.

Сравнение фирм Somdett и Nodett иллюстрирует влияние финансирования с привлечением заемного капитала на то, как распределяется стоимость фирмы между акционерами и держателями облигаций, с одной стороны, и государством — с другой. Это различие показано в табл. 16.6.

Таблица 16.5. Распределение вероятностей денежных потоков после налогообложения для фирм Nodett и Somdett

|

Nodett |

|

Somdett |

Возможные значения EBIT (млн. долл.) |

Денежный поток после налогообложения (млн. долл.) |

Чистая прибыль (млн. долл.) |

Денежный поток после налогообложения (млн. долл.) |

5 |

3,3 |

1,188 |

4,388 |

10 |

6,6 |

4,488 |

7,688 |

15 |

9,9 |

7,788 |

10,988 |

Таблица 16.6. Распределение объема денежных требований со стороны внешних групп к фирмам Nodett и Somdett

Претендент |

Nodett |

Somdett |

Кредиторы |

0 |

40,0 млн. долл. |

Акционеры |

66 млн. долл. |

39,6 млн. долл. |

Государство |

34 млн. долл. |

20,4 млн. долл. |

Всего |

100 млн. долл. |

100,0 млн. долл. |

Для обеих фирм, как Somdett, так и Nodett, общий объем всех денежных требований к ним (включая государственные налоговые органы) составляет 100 млн. долл. У Nodettакционеры претендуют на 66 млн. долл., и она должна выплатить 34 млн. долл. налогов государству. Что касается Somdett, то здесь акционерам принадлежит 39,6 млн. долл., на долговые обязательства приходится 40 млн. долл., а государство в лице налоговых служб довольствуется всего лишь 20,4 млн. долл.

Если бы фирма NodettCorporation, у которой в обращении находится 1 миллион акции, объявила о выпуске облигаций на сумму 40 млн. долл. для выкупа и изъятия из обращения обыкновенных акций, как это сказалось бы на курсе акций? Сколько акций осталось бы в обращении после выкупа их части?

При финансировании своей деятельности исключительно за счет денег акционеров цена акции фирмы Nodett должна равняться 66 долл. Если правление фирмы объявило бы о выпуске облигаций на сумму 40 млн. долл. для того, чтобы собранные с их помощью средства использовать для изъятия из обращения акций, их курс должен был бы вырасти так, чтобы отражать приведенную стоимость процентного "налогового щита" в 13,6 млн. долл. Стоимость 1 миллиона акций должна была бы повыситься до 79,6 млн. долл., а курс, соответственно, — до 79,6 долл. за акцию. Количество выкупленных и изъятых из обращения акций составит 502513 акций (40 млн. долл. / 79,6 долл. за акцию), т.е. в обращении останется 497487 акций. Таким образом, первоначальные владельцы 1 миллиона акций получат доход, составляющий 13,60 долл. за акцию. Те, кто продаст акции, получат этот доход в денежном выражении. Для остальных акционеров он воплотится в доход от прироста стоимости капитала. В таких условиях правление желает максимально увеличить долговую составляющую в структуре капитала фирмы

Контрольный вопрос 16.7 |

Фирма Mordett имеет активы, аналогичные активам фирм Nodett и Somdett, однако в обращении находятся безрисковые облигации на 50 млн. долл. Предположим, что | ставка налогообложения прибыли корпораций равна 34%. Чему равна полная стоимость фирмы Mordett и как она распределена между акционерным капиталом, заемным капиталом и налоговыми требованиями со стороны государственных органов? Если бы фирма NodettCorporation (у которой в обращении находится 1 миллион акций) объявила о выпуске облигаций на 50 млн. долл. для выкупа и изъятия из обращения обыкновенных акций, как это сказалось бы на курсе акций? Сколько акций осталось бы в обращении после выкупа акций? |

Субсидии

В некоторых случаях в качестве отдельной формы финансирования отдельные фирмы используют субсидии (subsidies), что дает им определенные преимущества. В качестве примера можно привести правительственные гарантии компании, осуществляющей инвестиции в охваченные кризисом районы. Предположим, например, что если фирма HitekCorporation инвестирует 100 млн. долл. в некоторый район Eldesealand, то Мировой банк выдает бесплатную гарантию на облигации Hitek. Поскольку такая гарантия возможна только в том случае, если фирма Hitek использует этот заем для финансирования своих целевых инвестиций, то благосостояние акционеров Hitek повышается в ситуации использования заемного капитала. Таким образом, следует ожидать, что фирма Hitek предпочтет финансированию с привлечением акционерного капитала финансирование за счет заемного капитала

Контрольный вопрос 16.8 |

Какие другие формы, помимо бесплатных правительственных гарантий, могут принимать субсидии по отношению к выпуску облигаций? |

16.6.2. Затраты, связанные с бедственным финансовым положением

По мере роста доли заемных средств в структуре капитала фирмы возрастает и вероятность того, что фирма может оказаться неспособной осуществить выплаты по долговым обязательствам, если в будущем ее доходы окажутся меньше ожидаемых.

Фирмы, для которых угроза неплатежеспособности в отношении долговых обязательств оказывается достаточно реальной, называются терпящими финансовое бедствие (financial distress). В таких условиях фирмы обычно несут значительные затраты, снижающие полную стоимость фирмы ниже той величины, которую она имела бы в случае отсутствия долгов. К этим затратам относятся время и усилия, расходуемые управленческим персоналом фирмы в попытках избежать банкротства, а также гонорары выплачиваемые юристам, специализирующимся на ведении дел о банкротстве. Еще важнее то, что может быть разрушена сама производственно-коммерческая деятельность, поскольку заказчики, поставщики и сотрудники фирмы с большим вниманием следят за развитием событий в связи с возникшей угрозой банкротства, за которой может последовать и ликвидация фирмы.

Финансовое руководство фирмы должны сопоставлять расходы, которые могут возникнуть, если фирма попадет в бедственное финансовое положение, с экономией на налогах, связанной с более высоким уровнем долгового финансирования. Для того чтобы проиллюстрировать поиск компромиссного решения, рассмотрим снова фирму NodettCorporation.

Как мы показали в разделе 16.3 1, экономия на налогах, связанная с выпуском облигаций, должна приводить к тому, что у руководства фирмы Nodett возникнет желание эмитировать облигации и полученные средства использовать для изъятия из обращения своих акций. Если фирма разместит облигаций на 40 млн. долл., то цена акции повысится с 66 долл. до 79,60 долл.; а если на 50 млн. долл., курс акций увеличится до 83 долл. Предположим теперь, что чем выше уровень заемного капитала в общей структуре капитала фирмы, тем выше вероятность банкротства, и соответственно, расходов, связанных с процедурой банкротства. В таком случае при объявлении о намерениях фирмы выпустить долговые обязательства на 60 млн. долл., курс акций скорее всего упадет, а не повысится.

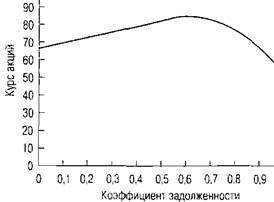

На рис. 16.1 показано возможное влияние повышения доли заемного капитала на курс акций фирмы. Оптимальный уровень коэффициента задолженности (debtratio) соответствует точке, в которой курс акций максимален.

Рис 16 1 Влияние финансового "рычага " на курс акций

Можно представить себе ситуацию, когда руководство корпорации объявляет о намерении эмитировать различные объемы облигаций для выкупа акций и наблюдает влияние этих заявлений на курс акций, а затем выбирает тот уровень финансового "рычага", при котором курс акций оказывался максимальным. Это редко наблюдается в реальной жизни (если наблюдается вообще). На практике оказывается очень сложно найти точное значение финансового "рычага", при котором стоимость фирмы оказывается максимальной. Однако для фирм, имеющих слишком малый или слишком большой удельный вес заемного капитала, теоретический перебор различных вариантов финансирования способен прояснить пути улучшения ситуации.

Контрольный вопрос 16.9 |

Каким образом улучшение финансовой ситуации корпорации может повлиять и | структуру ее капитала? |

16.7. РАЗРЕШЕНИЕ ПРОТИВОРЕЧИЙ ИНТЕРЕСОВ

Второй путь, ведущий к повышению благосостояния акционеров за счет решений касающихся структуры капитала, состоит в сокращении числа потенциально дорого-' стоящих в своем разрешении противоречий между интересами различных заинтересованных лиц: например, конфликтов между менеджерами и' акционерами или между акционерами и кредиторами. Связанные с этим затраты обычно называются затратами на взаимоотношения между комитентом и комиссионером (agency costs) . Рассмотрим их по отдельности.

16.7.1. Проблемы мотивации: свобода в операциях с денежными средствами

В первой главе мы рассматривали противоречие между интересами менеджеров и акционеров корпораций. Когда у управленческого персонала есть большая свобода действий в вопросах использования денежных средств фирмы, существует стремление направлять их для инвестирования в проекты, не ведущие к повышению благосостояния акционеров. В качестве примеров можно привести инвестиции, которые хотя и имеют отрицательную величину NPV, повышают престиж фирмы или имидж самих менеджеров. Весьма действенным способом устранения этой психолого-мотивационной проблемы, связанной со свободой в определении направлений инвестирования, может оказаться наличие у фирмы заимствований определенных размеров.

Необходимость погашать долговые обязательства фирмы вынуждает ее менеджеров использовать на эти цели деньги фирмы в соответствии с заранее составленным календарным планом выплат процентов и основной суммы долга. Выпуск облигаций для выкупа акций может, таким образом, оказаться способом увеличения богатства акционеров за счет снижения объема свободных средств, находящихся в распоряжении менеджеров.

Контрольный вопрос 16.10 |

Какая психолого-мотивационная проблема порождается свободой распоряжения деньгами фирмы и как выпуск долговых обязательств может помочь в ее преодолении? |

16.7.2. Конфликты между акционерами и кредиторами

Ранее мы обсудили расходы, которые несет фирма в связи с тем, что она оказывается в зоне финансовой несостоятельности, и показали, как они ограничивают уровень заемного капитала. Однако существует также проблема, связанная с согласованием интересов акционеров (и действующих в их интересах менеджеров) с интересами кредиторов в тех случаях, когда у фирмы имеется большой объем долговых обязательств. Психолого-мотивационная проблема возникает в связи с тем, что акционеры слабо заинтересованы в уменьшении размера потерь, которые несет фирма в случае банкротства. Менеджеры, действующие в интересах акционеров, должны в связи с этим стремиться к использованию более рискованных инвестиций, повышающих благосостояние акционеров за счет кредиторов.

Предположим, например, что имеющиеся на данный момент активы фирмы равняются 100 млн. долл. Фирма также имеет долговые обязательства номинальной стоимостью 104 млн. долл., срок выплаты по которым наступает через год. Управленческий персонал стоит перед выбором: купить на 100 млн. долл. безрисковых казначейских векселей со сроком погашения через год и с процентной ставкой 4% или инвестировать в венчурный бизнес, который через год будет стоить либо 200 млн. долл., либо эти средства полностью пропадут.

Даже в том случае, если вероятность того, что новое предприятие окажется успешным, очень мала, управленческий персонал (действуя в интересах акционеров) выберет участие в рискованном предприятии. Причина состоит в том, что если будут куплены казначейские векселя, то курс акций фирмы упадет до нуля. Если у фирмы есть некоторый шанс, независимо от того, насколько он мал, повысить свою стоимость до величины, превышающей 104 млн. долл. через год, то акции будут сейчас иметь некоторую стоимость. В этом примере кредиторы фирмы несут весь риск, связанный с участием в венчурном бизнесе, а акционеры получают весь выигрыш, связанный с возможным ростом стоимости фирмы вследствие успеха.

Таким образом, в ряде случаев, покупая корпоративные долговые обязательства, кредиторы могут столкнуться с проблемами морального характера. На фирмах с большим объемом заемного капитала менеджеры могут стремиться к такому перераспределению активов фирмы, которое приведет к фактическому снижению совокупной стоимости фирмы (размера всего пирога). Целью их действий является рост курса акций (размера той части капитала фирмы, которая приходится на акционерный капитал). Поскольку кредиторы отдают себе отчет в том, что в определенных неблагоприятных условиях менеджеры могут оказаться вынужденными поступать описанным выше образом, кредиторы будут стремиться уменьшить объем предоставляемых ими средств.

Контрольный вопрос 16.11 |

Какой вид инвестиций может повысить благосостояние акционеров фирмы за счет ее кредиторов? |

16.8. СОЗДАНИЕ НОВЫХ ВОЗМОЖНОСТЕЙ ДЛЯ ЗАИНТЕРЕСОВАННЫХ СТОРОН

Третий путь, ведущий к увеличению стоимости фирмы в связи с принятием решений по вопросам структуры капитала, состоит в создании для определенной части заинтересованных в успехе фирмы лиц новых возможностей, которые в противном случае были бы доступны для них по более высокой цене или же недоступны вообще. Идея состоит в том, что за счет варьирования своих обязательств можно увеличить стоимость компании без каких-либо изменений в объеме или составе своих текущих активов.

В качестве примера создания таких возможностей для заинтересованных лиц можно привести использование пенсионных обязательств в качестве одной из форм финансирования корпорации. Формирование пенсионных сбережений самими работниками фирмы имеет двоякий результат. С одной стороны, они участвуют в создании пенсионных накоплений, а с другой — акционеры фирмы привлекают квалифицированных сотрудников и в совокупности тратят меньше средств на их оплату, чем это было бы при отсутствии пенсионной программы. Однако создание для инвесторов новых финансовых инструментов обычно более эффективно осуществляется фирмами специализирующимися на предоставлении услуг в области финансов.

Контрольный вопрос 16.12 |

Каким образом наличие у фирмы пенсионного плана может повышать благосостояние ее акционеров? |

16.9. ФИНАНСОВЫЕ РЕШЕНИЯ НА ПРАКТИКЕ

В решениях по вопросам финансирования всегда присутствуют компромиссы, зависящие от конкретных условий, в которых работает фирма. Например, фирма, не платящая налог на прибыль вследствие понесенных убытков, должна определиться с тем, что ей выгоднее: выигрыш из-за отсутствия налогов или расходы, которые она несет в связи с бедственным финансовым положением. В свою очередь, компания, имеющая сильную финансовую позицию, решает другие проблемы по оптимизации своего финансового состояния. Мы уже рассмотрели некоторые основные случаи, когда решения в области финансов сказываются на положении владельцев и менеджеров фирмы; перейдем теперь к рассмотрению конкретных примеров.

Ниже описаны пять различных ситуаций, в которых находятся компании, и пять различных методов финансирования бизнеса. Читателю предлагается найти метод финансирования, который представляется ему наиболее подходящим для каждого случая. Наши ответы кратко описаны в табл. 16.7.

Таблица 16.7. Подбор методов финансирования исходя из условий работы компании

Компания |

Метод финансирования |

Причины |

OnOilCompany |

Облигации с варрантами |

В случае обнаружения нефти стоимость акций компании Orrувеличится и для финансирования необходимых инвестиций можно будет привлечь новый акционерный капитал |

Gormeh Foods, Inc. |

Аренда |

Отсутствие возможностей для дополнительных займов Аренда дает возможность финансирования с привлечением заемного капитала, обеспеченного взятым в аренду оборудованием |

Bombay Textile Company |

Факторинг |

Вместо того чтобы нести издержки в связи с управлением дебиторской задолженностью, более эффективной оказывается их передача фактор-фирме |

Holey'sBurgerQueen |

Займы от друзей и родственников |

Отсутствует возможность получить заем от любого кредитного учреждения в связи с отсутствием собственного значительного капитала Предоставить капитал в этой ситуации могут только хорошие знакомые и родственники |

LeeProductions |

Обыкновенные акции |

Затраты на оплату услуг финансового посредника при финансировании с привлечением заемного капитала могут оказаться очень большими |

Этот термин взят из рассмотренного в 3-м разделе главы 2 примера противоречия между комитентном и комиссионером.

16.9.1. Пять компаний

OrrOilCompany

Компании OrrOilCompany необходимо 10 млн. долл. для финансирования пробного бурения в Новой Гвинее. Если его результаты окажутся успешными, то компании понадобится дополнительно 10 млн. долл. для разработки месторождения. Обыкновенные акции OrrOilCompany в настоящее время продаются по 10 долл. на акцию а прибыль составляет 2 долл. на одну акцию. Акции аналогичных компаний нефтедобывающей промышленности характеризуются коэффициентом цена/прибыль (Р/Е) равным 10 — 12. Коэффициент задолженности (debt ratio) OrrOil составляет 25%, в то время, как среднее значение для данной отрасли промышленности равно 40%. Общая стоимость активов в соответствии с данными последнего балансового отчета равнялась 105 млн. долл.

GormehFoods, Inc.

Эта компания владеет сетью гастрономов на юго-востоке США. Она принадлежит пяти сестрам Гормех, каждая из которых является собственником 20 процентов акций. Компания является прибыльной, но быстрый рост привел к тому, что она оказалась в сложной финансовой ситуации. Вся недвижимость заложена, товарный запас используется для обеспечения банковского кредита, а дебиторская задолженность взимается на условиях факторинга посторонними компаниями. При совокупных активах в 15 млн. долл. компании в настоящий момент необходимо дополнительно 2 млн. долл. для покупки машин в отдел доставки продуктов.

BombayTextileCompany

Компания BombayTextileCompany производит одежду из хлопка в Индии и экспортирует около половины произведенной продукции, поставляя ее небольшим магазинам в Сингапуре. Строительство фабрики и приобретение оборудования частично профинансированы за счет государственного кредита, и это единственный долгосрочный заем. За необходимое сырье и материалы компания расплачивается деньгами, а покупателям в Сингапуре предоставляет 60-дневную отсрочку платежа. Недавний рост экспорта до 5 млн. долл. в год привел к необходимости получения дополнительного финансирования в размере 500000 долл.

Holey's Burger Queen

Девис Холи в течение пяти лет проработал водителем такси в Филадельфии и скопил 50000 долл. для заключения договора франчайзинга с BurgerQueen. Корпорация BurgerQueen требует, чтобы каждый из предпринимателей, работающих с ней на основе франчайзинга, инвестировал в предприятие не менее 100000 долл., после чего сама корпорация обеспечивает заемный капитал для финансирования недостающей части. Холи недавно узнал, что работающий недалеко от него на основе франчайзинга с BurgerQueen предприниматель собирается продать свое дело за 250000 долл., и Холи хочет приобрести его.

LeeProductions

LeeProductions — это небольшая независимая киностудия, недавно привлекшая внимание благодаря неожиданному успеху своего фильма RedTideRising. В настоящее время киностудией владеют 10 человек. Они хотят увеличить в два раза количество новых фильмов, производимых на студии. Недавно киностудия стала корпорацией и теперь собирается привлечь 10 млн. долл. от внешних инвесторов.

16.9.2. Пять методов финансирования бизнеса

Займы от друзей и родственников

Такая "семейная" организационная форма финансирования оказывается подходящей в том случае, если бизнес начинается в виде малого предприятия и его перспективы в будущем достаточно неопределенны. Успех бизнеса будет в значительной степени зависеть от самого предпринимателя. В такой ситуации ссудить требуемые средства могут только люди, лично знакомые с владельцами фирмы и оказывающие им доверие.

Аренда

Арендодатель предоставляет определенные реальные активы — офис, склад, оборудование — арендатору, который обязуется осуществлять за это в течение определенного периода оговоренные в контракте выплаты. По сути, аренда представляет собой финансирование с привлечением заемного капитала, обеспеченное арендованным имуществом и без права оборота на иное имущество должника. (Детали можно найти в разделе 16.3.2.)

Обыкновенные акции

Выпуск обыкновенных акций как метод финансирования используется в том случае, если фирма организована в виде корпорации (акционерного общества). Такой способ привлечения внешних средств обычно используется либо когда фирма только становится открытым акционерным обществом, либо если она собирается значительно расширить свой бизнес.

Долговые обязательства с варрантами

Варранты представляют собой опционы "колл", дающие их владельцам право покупать выпускаемые компанией акции по фиксированной цене. Варранты прилагаются к долговым обязательствам в том случае, если компания предвидит необходимость привлечения нового акционерного капитала за некоторое время до выплаты долга. По таким облигациям выплачивается меньший процентный доход, чем это было бы в случае отсутствия варрантов.

Факторинг дебиторской задолженности

Компания может заключить договор с посторонней фирмой на обслуживание своей дебиторской задолженности. В этом случае она продает со скидкой свою дебиторскую задолженность фактор-фирме (factor), представляющей собой компанию, специализирующуюся на операциях с денежными требованиями своих клиентов к их партнерам. Привлечение услуг фактор-фирм дает возможность получить денежные средства путем продажи активов (дебиторской задолженности) компании, а не с помощью займа или выпуска новых акций.

16.10. ИНВЕСТИЦИИ И ФИНАНСОВЫЙ "РЫЧАГ"

Рабочая книга M 16.10

В главе 6 мы рассмотрели использование концепции дисконтированных денежных потоков (ДДП) для анализа инвестиционных решений, таких как вопрос о том, следует ли начинать новое направление бизнеса или автоматизировать производство . Был сделан вывод о том, что руководство фирмы должно одобрить любой проект, для которого чистая приведенная стоимость оказывается положительной. В данном разделе мы расширим этот анализ с учетом структуры капитала компании.

Будут рассмотрены три различных метода оценки инвестиций, используемых на практике:

• метод скорректированной приведенной стоимости (adjusted present value, APV)

• метод прироста акционерного капитала (Hows to equity, FTE)

• метод средневзвешенной стоимости капитала (weighted average cost of capital,

WACC)

В принципе, все три метода должны приводить к одинаковой оценке NPV для инвестиционного проекта. Дальше мы проиллюстрируем их использование.

16.10.1. Сравнение трех методов оценки инвестиционных решений

Для пояснения особенностей трех названных методов оценки рассмотрим конкретный проект. Руководство корпорации GlobalConnectionsCorporation, предоставляющей услуги спутниковой связи по всему миру, рассматривает вопрос о покупке нового спутника, необходимого для увеличения объема и качества своих услуг. Текущая рыночная капитализация этой корпорации (сумма долгового и акционерного капитала) составляет 1 млрд. долл. Для покупки спутника необходимо затратить 100 млн. долл., что, как ожидается, должно привести к увеличению выручки компании на 20 млн. долл. в год. Ежегодные расходы на содержание нового спутника оцениваются в 5 млн. долл. Ожидается, что срок службы спутника будет практически не ограничен. Действующая ставка налога на прибыль для GlobalConnectionsCorporation равна 30%. Структура капитала корпорации с учетом ее рыночной оценки такова, что 20% составляют облигации, а 80% — акционерный капитал. GlobalConnectionsCorporation собирается сохранить эти пропорции в случае реализации нового проекта. Долговые обязательства GlobalConnectionsCorporation являются безрисковыми, а процентная ставка по ним составляет 8% годовых. Чему равно значение NPV для данного проекта, если для бизнеса в области спутниковых коммуникаций необходимая ставка доходности инвестиций, не требующих привлечения долгового капитала (unleveredinvestments), составляет 10% годовых?

Начинать рассмотрение этого вопроса следует с расчета NPVwvi данного проекта в случае его 100% финансирования за счет акционерного капитала. Далее необходимо сравнить оценки NPV проекта, которые получаются на основании использования каждого из трех вышеуказанных методов оценки инвестиций, учитывающих влияние долгового финансирования.

Ожидаемый после реализации данного проекта прирост дохода представляет собой разницу ожидаемой выручки в 20 млн. долл. и 5 млн. долл. эксплутационных расходов, умноженную на коэффициент чистой прибыли:

Ожидаемый доход (без использования долгового финансирования)

= (1-0,3) х (20 млн. долл. — 5 млн. долл.) = 0,7 х 15 млн. долл. = 10,5 млн. долл.

С учетом 10% рыночной учетной ставки, находим приведенную стоимость проекта:

PV бездолговых инвестиции = |

10,5 млн. долл. |

=105 млн. долл. |

0,1 |

Вычитая первоначальные расходы в 100 млн. долл., находим, что NPV проекта составляет

NPV проекта без финансового "рычага" = 105 млн. долл. -100 млн. долл. = 5 млн. долл.

Рассмотрим теперь три различных метода корректировки NPV, связанных с влиянием долгового финансирования.

Метод скорректированной приведенной стоимости

Метод скорректированной приведенной стоимости (APV) основан непосредственно на рассмотренной в разделе 16.6.1 оценке стоимости "налогового щита". APV проекта Равна PV бездолгового проекта плюс приведенная стоимость процентного "налогового Щита", возникающего из-за дополнительного долгового финансирования в ходе реализации нового проекта. В соответствии с финансовой политикой, проводимой фирмой GlobalConnectionsCorporation, величина вновь привлекаемого заемного капитала, Необходимого для выполнения проекта, составляет 20% от возросшей рыночной стоимости фирмы, или 0,20 х APV данного проекта. Поскольку новые облигации можно считать бессрочными, приведенная стоимость создаваемого при этом дополнительного "налогового щита" равна ставке налога, умноженной на величину новых долговых обязательств, или 0,30 х 0,20 х APV. Таким образом, APV для данного проекта равна

APV = PV бездолгового проекта + PV дополнительного "налогового щита"

= 105 млн. лопл.+0,06хАРУ = 105 млн. долл./0,94= 111,70 млн. долл.

Умножая 0,06 на APV, получаем, что PV дополнительного "налогового щита" равна 6,70 млн. долл. Увеличение стоимости для акционеров GlobalConnectionsCorporation, получаемое исходя из расчета скорректированной чистой приведенной стоимости (adjusted net present value, ANPV) по проекту составляет

ANPV= NPV бездолгового проекта + PV дополнительного "налогового щита"

= 5 млн. долл. + 6,70 млн. долл. = 11,70 млн. долл.

Метод прироста доходов акционеров

Использование метода прироста доходов акционеров (flow to equity, FTE) предусматривает расчет прироста ожидаемых акционерами фирмы посленалоговых доходов. Затем определяется NPV этого прироста, для чего используется показатель стоимости акционерного капитала kg, который можно рассчитать, воспользовавшись следующей формулой:

ke = k + ( 1 - t ) ( k - r )d (16.1)

где

k — стоимость капитала (без выпуска долговых обязательств)

t — ставка налога

r— процентная ставка по долговым обязательствам, считающимся безрисковыми

d — коэффициент задолженности (по рыночной оценке)

Поскольку GlobalConnectionsCorporation имеет структуру капитала с коэффициентом задолженности (отношением стоимости облигаций к стоимости акций)

d, равным .0,20/0,80 = 0,25, то при подстановке в уравнение (16.1) получаем, что стоимость акционерного капитала в этом случае равна

ke = 0,10 +(1 - 0,30)х(0,10 - 0,08)х0,25 = 0,1035.

Ожидаемый акционерами фирмы GlobalConnectionsCorporation прирост посленалоговых доходов от реализации спутникового проекта, CFS, равен

CFS = Ожидаемые доходы от бездолгового проекта - Чистые расходы на выплату процентов = 10,5 млн. долл. - (1 - /) х г х D = 10,5 млн. долл. - 0,7 х 0,08 х D =10,5 млн. долл. - 0,056 D,

где D означает увеличение долговых обязательств GlobalConnectionsCorporation после принятия проекта. Отсюда видно, что увеличение приведенной стоимости находящихся в обращении акций, Е, равно

E = CFS/k = 101,45 млн. долл.-0,5411D

= 101,45 млн. долл. - 0.5411 х 0.25 х Е.

=101,45 млн. долл.-0,1353E

=101,45 млн. долл./1,1353 = 89,36 млн. долл.

и D = 22,34 млн. долл., поскольку для финансовой политики GlobalConnectionsCorporationD = 0,25E. Объем новой эмиссии акций, которую необходимо выпустить для финансирования проекта, составляет 100,0 млн. долл. — 22,34 млн. долл. = 77,66 млн. долл. Таким образом, величина NPV для акционеров, обусловленная реализацией этого проекта, составляет 89,36 млн. долл. — 77,66 млн. долл. = 11,70 млн. долл.; такой же результат был получен и в случае применения метода скорректированной приведенной стоимости.

Метод средневзвешенной стоимости капитала

При использовании этого метода PV проекта находится путем дисконтирования по средневзвешенной стоимости капитала (weighted average cost of capital, WACC) ожидаемых посленалоговых денежных поступлений, полученных без использования эффекта финансового рычага. Затем из полученного результата вычитаются 100 млн. долл. первоначальных затрат.

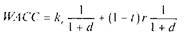

Выражение для нахождения WACC имеет вид

(16.2) (16.2)

В соответствии с этой формулой WACC представляет собой средневзвешенную стоимость привлечения акционерного и заемного капитала (после налогообложения). В качестве веса здесь выступают рыночные оценки стоимости акций и облигаций в приведенной стоимости проекта. Таким образом, для спутникового проекта 4СС составляет

WACC =0,1035х0,80 +0,7х0,8х0,20 =0,0904

NPV для данного проекта рассчитывается как ожидаемые ежегодные посленалоговые денежные поступления (без эффекта финансового рычага), дисконтируемые по WACC, из которых вычитается 100 млн. долл. первоначальных инвестиций:

NPV= |

10,5 млн. долл. |

-100,0 млн. долл. = 11,7 млн. долл. |

0,094 |

Контрольный вопрос 16.13 |

Предположим, что коэффициент финансового рычага (отношение стоимости заемного капитала к стоимости всего капитала фирмы по рыночной оценке) составляет для GlobalConnectionsCorporation не 20%, а 30%, и что этот коэффициент справедлив и при финансировании спутникового проекта. Примените метод APV для нахождения NPV по спутниковому проекту исходя из того, что все остальные данные соответствуют приведенному выше примеру. Затем воспользуйтесь методами FTE и I wacc, чтобы убедиться в том, что они приводят к тому же оценочному значению Для NPV, что и метод APV |

Прежде, чем двигаться дальше, читателю следует еще раз просмотреть главу 6.

В случае, когда величина новых долговых обязательств для данного проекта определена, можно рассчитать PV дополнительного "налогового щита" и, следовательно, ANPV непосредственно, без предварительного расчета АРУ, как это сделано в рассматриваемом примере. Общепринятым является использование вместо принятого в этом примере сокращения ANPV более короткой аббревиатуры APV, однако смысл его должен быть виден по контексту.

Эта формула применима только в том случае, если долговые обязательства фирмы являются безрисковыми. Распространение ее на рискованные облигации путем простой замены безрисковои ставки обещанной является неправомерным. Правильная оценка "налогового щита" в случае рискованных долговых обязательств является сложной и выходит за рамки этой книги

Резюме

• Использование внешнего финансирования ставит компанию в тесную зависимость от рынка капиталов, выход на который связан с более высокими требованиями к разработке инвестиционных планов корпорации, чем в случае использования источников внутреннего финансирования.

• финансирование с привлечением заемного капитала (долговое финансирование) в самом широком смысле включает получение компанией кредитов и выпуск долговых обязательств в виде таких ценных бумаг, как облигации и закладные, а также использование других источников средств, касающихся обязательств компании в отношении ее будущих выплат: кредиторской задолженности, арендных платежей и пенсионных обязательств.

• В идеальной финансовой среде, в которой не существует налогов и операционных затрат на проведение финансовых операций, а заключение и соблюдение контрактов не требует затрат, благосостояние акционеров не зависит от структуры капитала фирмы.

• В действительности существует ряд отклонений от идеальной модели финансового мира, приводящих к тому, что структура капитала способна оказывать влияние на благосостояние акционеров. К таким корректирующим факторам относятся: система налогообложения и государственного регулирования бизнеса, а также противоречия между интересами различных групп лиц, в той или иной степени связанных с деятельностью фирмы (так называемые, заинтересованные группы). Учитывая эти факторы, управленческий персонал фирмы получает возможность повышать благосостояние заинтересованных лиц посредством принятия соответствующих решений по структуре капитала. Для этого существует три пути: (1) уменьшение уплачиваемых налогов или расходов, связанных с банкротством и другими обременительными правилами, (2) ослабление возможных противоречий между интересами различных заинтересованных групп и (3) обеспечение заинтересованным группам финансовых активов, обычно недоступных для них.

• Для оценки чистой приведенной стоимости инвестиционного проекта с использованием финансового "рычага" существует три возможных метода учета влияния долгового финансирования: метод скорректированной приведенной стоимости, метод прироста акционерного капитала и метод средневзвешенной стоимости капитала.

Основные термины

• внутреннее финансирование (internal financing)

• внешнее финансирование (external financing)

• остаточное требование (residual claim)

• обеспечение кредита (collateral)

• затраты на взаимоотношения между комитентом и комиссионером (agency costs)

• фактор-фирма (factor)

• скорректированная приведенная стоимость (adjusted present value)

• средневзвешенная стоимость капитала (weighted average cost of capital)

Ответы на контрольные вопросы

Контрольный вопрос 16.1. Каким образом необходимость обращаться к источник внешнего финансирования влияет на корпорацию?

ОТВЕТ. Внешние кредиторы обычно хотят видеть детальные планы использования предоставляемых ими средств; они также хотят убедиться в том, что их инвестиции ; будут прибыльными.

Контрольный вопрос 16.2. В каком смысле привилегированные акции подобны долговым обязательствам, а в каком — акциям?

ОТВЕТ. Привилегированные акции подобны долговым обязательствам в том отношении, что по ним существуют оговоренные в договоре фиксированные выплаты, которые должны быть осуществлены прежде, чем что-либо может быть выплачено держателям обыкновенных акций. Вместе с тем они являются акциями, поскольку неспособность фирмы выплатить предусмотренные дивиденды по привилегированным акциям не приводит к запуску механизмов, связанных с нарушением обязательств по платежам.

Контрольный вопрос 16.3. Как вы считаете, процентная ставка по кредиту, обеспеченному залогом, должна быть выше или ниже, чем ставка на идентичный в остальных отношениях, но не обеспеченный кредит? Почему?

ОТВЕТ. Ниже. В этом случае риск потерь для кредитора в случае непогашения кредита оказывается ниже.

Контрольный вопрос 16.4. Следует ли лизинг рассматривать как финансирование с привлечением заемного капитала, или же это финансирование с привлечением акционерного капитала?

ОТВЕТ. В лизинге присутствуют элементы обоих видов финансирования. Фиксированные выплаты по договорам лизинга осуществляются сходным образом с выплатами 'по долговым обязательствам. Однако поскольку в конечном итоге имущество остается j в собственности арендодателя, аренду можно также рассматривать как форму финансирования с привлечением акционерного капитала.

Контрольный вопрос 16.5. Предположим, что пенсионные активы корпорации AmeriPens составляют только 300 млн. долл. Чему будет равен в этом случае акционерный капитал, •' если пенсионные обязательства по-прежнему составляют 400 млн. долл. ?

ОТВЕТ. Акционерный капитал составит только 500 млн. долл. Полная стоимость активов будет равна 1,3 млрд. долл., а общая стоимость обязательств составит 800 млн. долл.

Контрольный вопрос 16.6. Фирма Mordett имеет активы, аналогичные активам фирм Nodett и Somdett, однако в обращении находятся безрисковые облигации на 50 млн. долл. (процентный доход 8% годовых) и 500000 акций. Каково распределение вероятности для EPS фирмы Mordett? Чему равна стоимость акции? Если бы фирма NordettCorporation (у которой в обращении находится 1 миллион акций) объявила о выпуске облигаций на сумму 50 млн. долл. для выкупа и изъятия из обращения обыкновенных акции, как это сказалось бы на стоимости акций? Сколько акций осталось бы в обращении после выкупа акций?

ОТВЕТ. Ожидаемая величина EPS для фирмы Mordett равна 12 долл., стандартное отклонение составляет 8,165 долл., а коэффициент бета равен 2. Цена акции Mordett будет равна 100 долл. Несмотря на то что ожидаемая EPS выше, чем у фирм Nodett и Somdett, выше оказывается и риск. Повышение риска в точности соответствует росту EPS. Если бы фирма Nodett выпустила на 50 млн. долл. облигаций с целью выкупа акций, это не сказалось бы на их курсе. В этом случае было бы использовано 50 млн. долл. для выкупа 500000 акций, при этом в обращении осталось бы 500000 акций.

Вероятность распределения EBIT и EPS для фирмы Mordett

Состояние экономики |

EBIT, в млн. долл. |

Nodett |

Mordett |

EPS (1 миллион акций), в долл. |

Чистая прибыль, в млн. долл. |

EPS(600000 акций), в долл. |

Спад |

5 |

5 |

1 |

2,00 |

Нормальное |

10 |

10 |

6 |

12,00 |

Подъем |

15 |

15 |

11 |

22,00 |

Среднее значение |

10 |

10 |

6 |

12,00 |

Стандартное отклонение |

|

4 |

|

8,165 |

Коэффициент бета |

1,0 |

1,0 |

|

2,0 |

Контрольный вопрос 16.7. Фирма Mordett имеет активы, аналогичные активам фирм Nodett и Somdett, однако в обращении находятся безрисковые облигации на 50 млн. долл. Предположим, что ставка налогообложения прибыли корпораций равна 34%. Чему равна полная стоимость фирмы Mordett и как она распределена между акционерным капиталом, заемным капиталом и налоговыми требованиями со стороны государственных органов ? Если бы фирма NodettCorporation (у которой в обращении находится 1 миллион акций) объявила о выпуске облигаций на 50 млн. долл. для выкупа и изъятия из обращения обыкновенных акций, как это сказалось бы на курсе акций? Сколько акций осталось бы в обращении после выкупа акций ?

ОТВЕТ. Выпуск на 50 млн. долл. облигаций фирмой Mordett приводит к возникновению налогового "щита" с приведенной стоимостью 17 млн. долл. Полная рыночная стоимость заемного и акционерного капитала фирмы Mordett будет, таким образом, составлять 83 млн. долл. (66 млн. долл. + 17 млн. долл.). Заемный капитал фирмы Mordett имеет стоимость 50 млн. долл., акционерный капитал составляет 33 млн. долл., а объем налоговых требований со стороны государственных органов равен 17 млн. долл. Выпустив долговых обязательств на 50 млн. долл., управленческий персонал фирмы Nodett может повысить благосостояние акционеров на 17 млн. долл. Стоимость акций возрастет с 66 долл. до 83 долл. Количество выкупленных акций составит 602410 (50 млн. долл./ 83 долл. за акцию), при этом в обращении останется 397590 акций.

Контрольный вопрос 16.8. Какие другие формы, помимо бесплатных правительственных гарантий, могут принимать субсидии по отношению к выпуску облигаций?

ОТВЕТ. Правительство может предложить выплатить вместо фирмы часть процентов по ее облигациям или отказаться от части причитающихся ему платежей по погашению облигаций фирмы.

Контрольный вопрос 16.9. Каким образом улучшение финансовой ситуации корпорации

может повлиять на структуру ее капитала? ОТВЕТ. Корпорация может в таком случае шире привлекать заемный капитал.

Контрольный вопрос 16.10. Какая психолого-мотивационная проблема порождается свободой распоряжения деньгами фирмы и как выпуск долговых обязательств может помочь в ее преодолении ?

ОТВЕТ. Когда менеджеры имеют большую свободу выбора в распоряжении денежными потоками фирмы, у них может возникнуть желание использовать денежные средства для вложения в проекты, не отвечающие интересам повышения благосостояния акционеров. Наличие у фирмы заемного капитала вынуждает управленческий персонал фирмы распределять денежные средства среди кредиторов фирмы в соответствии с графиком выплаты процентов и погашения основной суммы долга.

Контрольный вопрос 16.11. Какой вид инвестиций может повысить благосостояние акционеров фирмы за счет ее кредиторов?

ОТВЕТ. Рискованные инвестиционные проекты. Кредиторы будут в таком случае нести основной риск, связанный с возможностью невыполнения такого проекта, в то время, как большая часть возможного прироста доходов достанется акционерам.

Контрольный вопрос 16.12. Каким образом наличие у фирмы пенсионного плана может повышать благосостояние ее акционеров?

ОТВЕТ Удовлетворение потребностей наемного персонала в накоплении пенсионных сбережении может снижать текущую стоимость рабочей силы для фирмы.