Библиотека

Теология

Конфессии

Иностранные языки

Другие проекты

|

Ваш комментарий о книге

Боди З., Мертон Р. Финансы

Часть II Время и деньги

Глава 4 СТОИМОСТЬ ДЕНЕГ ВО ВРЕМЕНИ И ДИСКОНТНЫЙ АНАЛИЗ ДЕНЕЖНЫХ ПОТОКОВ

В этой главе...

• Концепции начисления сложных процентов, дисконтирования, будущей и приведенной стоимости

• Применение этих концепций в ходе принятия финансовых решений

Содержание

4.1. Сложные проценты

4.2. Частота начисления сложных процентов

M 4.3. Приведенная стоимость денег и дисконтирование

M 4.4. Правила инвестирования на основе дисконтирования денежных потоков

M 4.5. Множественные денежные потоки

M 4.6. Аннуитеты

4.7. Пожизненная рента

M 4.8. Амортизация кредитов

4.9, Валютные курсы и стоимость денег во времени

M 4.10. Инфляция и анализ на основе дисконтирования денежных потоков

4.11. Налоги и инвестиционные решения

Как мы узнали из первой главы, при принятии финансовых решений необходимо учитывать разнесенные во времени расходы и доходы. Людям, принимающим финансовые решения в фирмах и домохозяйствах, нужно думать о том, оправдано ли сегодняшнее вложение денег ожидаемыми выгодами в будущем. Для этого необходимо верное понимание концепции стоимости денег во времени (time value of money, TVM) и метода дисконтирования денежных потоков, или метода ДДП (discounted cash flow, DCF), которые представлены в этой главе.

Концепцию стоимости денег во времени (TVM) можно объяснить следующим образом: деньги (доллар, марка или иена) сегодня стоят больше, чем такая же сумма, которую вы ожидаете получить в будущем. Существует, как минимум, три причины, по которым это утверждение правдиво. Первой причиной является то, что эти деньги вы можете инвестировать, получить проценты, и денег у вас в конце концов станет больше. Вторая причина заключается в следующем — покупательная способность денег со временем может упасть из-за инфляции. Третья — в получении денег в будущем нельзя быть до конца уверенным.

В этой главе мы расскажем о том, каким образом учитывать первый фактор: процент. Об инфляции и неопределенности мы расскажем в следующих главах.

4.1. СЛОЖНЫЕ ПРОЦЕНТЫ

Мы начинаем изучение стоимости денег во времени и анализа дисконтированных денежных потоков с понятия сложных процентов. С помощью вычисления сложных процентов совершается процесс перехода от приведенной, или, как еще говорят, текущей стоимости (present value) денег, (PV) к будущей стоимости (future value) (FV). Будущая стоимость — это сумма, которой будут равняться инвестированные деньги к определенной дате с учетом начисления сложных процентов. Например, предположим, что вы положили 1000 долл. (PV) на банковский счет из расчета процентной ставки в 10% годовых. Сумма, которую вы получите через пять лет при условии, что не возьмете ни цента до истечения этого срока, называется будущей стоимостью 1000 долл. из расчета ставки процента 10% годовых и срока инвестирования пять лет.

Давайте определим наши термины более точно:

PV — приведенная стоимость, или начальная сумма на вашем счете. В данном примере 1000 долл.

i – процентная ставка, которая обычно выражается в процентах в год. Здесь 10% (или 0,10 в десятичном представлении).

п — количество лет, на протяжении которых будут начисляться проценты.

FV— будущая стоимость через п лет.

Теперь рассчитаем будущую стоимость в этом примере поэтапно. Во-первых, сколько денег у вас будет по окончании первого года? У вас будет 1000 долл., с которых начиналась данная финансовая операция, плюс проценты в размере 100 долл. (10% от 1000 долл. или 0,1х1000 долл.). Будущая стоимость ваших денег, таким образом, будет равняться 1100 долл.:

FV = 1000 долл. х 1,10 = 1100 долл.

Если вы оставите 1100 долл. еще на один год, то сколько денег вы получите по окончании второго года? На протяжении второго года вы заработаете 10% от 1100 долл. Таким образом сумма начисленных процентов будет равна 0,10 х 1100 долл., или 110 долл. Значит, к концу второго года вы будете счастливым обладателем 1210 долл.

Для того чтобы получить ясное представление о природе сложных процентов, мы можем разбить будущую стоимость (1210 долл.) на три составляющие. Первая часть— это исходные 1000 долл. Следующим компонентом будут проценты, начисленные на эту сумму, — 100 долл. за первый год и еще 100 долл. за второй год. Проценты, начисленные на основную сумму вклада, называются простыми процентами (simple interest) (200 долл. в нашем примере). И наконец, есть еще проценты в размере 10 долл., полученные во второй год, которые были начислены на 100 долл., полученных в виде процентов за первый год. Проценты, начисленные на уже выплаченные проценты, называются сложными процентами (compound interest). Общая сумма процентных начислений (210 долл.) состоит из простых процентов (200 долл.) и сложных процентов (10 долл.).

Фактически вас не беспокоит то, сколько из общей суммы в 210 долл. приходится на простые проценты, а сколько — на сложные. Все, что вы действительно хотите знать, так это то, сколько денег будет на вашем счете в будущем. Самый простой способ расчета будущей стоимости к концу второго года заключается в умножении начальной суммы на коэффициент 1,1 (здесь мы опускаем нуль из 1,10 для того, чтобы упростить наше уравнение) и затем еще раз умножаем на 1,1:

FV =10070 долл. х 1,1х1,1 =1000 долл. х 1,1 =1210 долл.

Через три года у вас будет

FV = 1000 долл. х 1,1 х 1,1х1,1=1000 долл. х 1,13 =1331 долл.

Следуя этой цепочке рассуждений, мы можем найти будущую стоимость' через;

пять лет с помощью повторного умножения:

1000 долл. х 1,1 х 1,1х1,1 х 1,1 х 1,1 =1000 долл. х1,15= 1610,51 долл.

Итак, теперь мы можем ответить па поставленный вопрос. Будущая стоимость 1000 долл. через пять лет при ставке ссудного процента 10% годовых составляет 1610,51 долл. Общая сумма процентных начислений за пять лет составляет 610,51 долл., из нее 500 долл. являются простыми процентами и 110,51 долл. —- сложными.

Контрольный вопрос 4.1 |

Если процентная ставка в предыдущем примере составляет всего5-годовых, то какова будущая стоимость? Сколько составят простые и сложные проценты? |

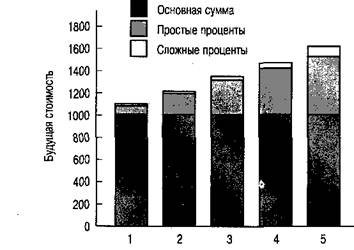

Для того чтобы лучше понять начисление сложных процентов, посмотрите на табл. 4.1, которая показывает рост денег на вашем счете на протяжении пяти лет. Таблица ясно показывает, что общая сумма процентов, начисляемых каждый год, равна сумме в начале года, умноженной на процентную ставку в размере 10%. Если, используя данные из таблицы, построить диаграмму на рис. 4.1, то мы увидим, что рост вклада происходит отчасти благодаря сложным процентам, а отчасти — простым. Хотя совокупная величина простых процентов вырастает каждый год на одну и ту же сумму (100 долл.), совокупная величина сложных процентов с каждым годом увеличивается на все большую сумму- Происходит это потому, что сложные проценты рассчитываются как 10% от всех ранее начисленных процентов.

Таблица 4.1. Будущая стоимость и сложные проценты

Годы |

Вклад в начале года (долл.) |

Начисленные проценты (долл.) |

Вклад в конце года (долл.) |

1 |

1000,00 |

100,00 |

1100,00 |

2 |

1100,00 |

110,00 |

1210,00 |

3 |

1210,00 |

121,00 |

1331,00 |

4 |

1331,00 |

133,10 |

1464,10 |

5 |

1464,10 |

146,41 |

1610,51 |

|

Сумма процентных начислений |

610,51 |

|

Примечание. Табл. 4.1 и рис. 4.1. показывают будущую стоимость 1000 долл. при ставке процента 10% годовых, Простые проценты в диаграмме – это накопленная сумма процентов, исходя из 100 долл., за год. Сложные проценты в диаграмме – это общая сумма всех сложных процентов начисленных до этого времени.

В общем говоря, если i — процентная ставка и и — количество лет, то будущую стоимость 1000 долл. можно узнать с помощью формулы:

FV=1000(1+i)n (4.1)

Выражение в скобках в формуле (4.1), на которое умножается величина PV (1000 долл.), является будущей стоимостью 1 долл. и называется коэффициентом будущей стоимости (future value factor). В нашем примере он равняется 1610,51. Формула для вычисления коэффициента будущей стоимости достаточно простая:

Коэффициент будущей стоимости = (1 + i)n

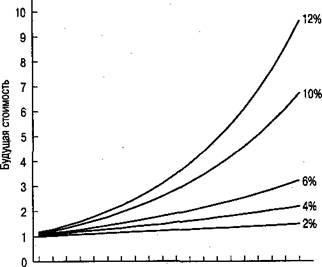

Будущую стоимость любой вложенной на пять лет суммы денег при ставке процента !0% годовых можно найти, умножив ее на коэффициент будущей стоимости (1610,51). Таким образом, будущая стоимость 500 долл., помещенных сроком на пять лет в банк при условии выплаты процентов из размера ссудной ставки 10% годовых, будет следующей: 500 долл. х 1610,51 = S04.254 долл. Коэффициент будущей стоимости тем больше, чем выше процентная ставка и чем дольше срок, на который кладутся деньги. Табл. 4.2 и рис. 4.2 показывают эту связь для разных процентных ставок и для разных сроков вклада.

Количество периодов

Рис. 4.1. Диаграмма будущей стоимости и сложных процентов

4.1.1. Расчет будущей стоимости

На практике существует множество способов вычисления будущей стоимости, которые мы можем проиллюстрировать примером расчета будущей стоимости 1000 долл. при процентной ставке 10% годовых и для периода в пять лет.

1. Мы можем просто умножить 1000 на 1,1 пять раз:

1000 долл. х 1,1х1,1х1,1х1,1х1,1 = 1610,51 долл.

Этот метод хорош в случае, если срок вклада не очень велик. Но если количество периодов (п) увеличивается, этот метод становится утомительным. Если у вас есть калькулятор с клавишей у, вы можете просто посчитать:

1000 долл.х1,15 =1610,51 долл.

Таблица 4.2. Будущая стоимость 1 долл. при разных сроках вклада и разных процентных ставках.

Процентная ставка

Количество периодов, n |

2% |

4% |

6% |

8% |

10% |

12% |

1 |

1,0200 |

1,0400 |

1,0600 |

1,0800 |

1,1000 |

1,1200 |

2 |

1,0404 |

1,0816 |

1,1236 |

1,1664 |

1,2100 |

1,2544 |

3 |

1,0612 |

1,1249 |

1,1910 |

1,2597 |

1,3310 |

1,4049 |

4 |

1,0824 |

1,1699 |

1,2625 |

1,3605 |

1,4641 |

1,5735 |

5 |

1,1041 |

1,3167 |

1,3382 |

1,4693 |

1,6105 |

1,7623 |

10 |

1,2190 |

1,4802 |

1,7908 |

2,1589 |

2,5937 |

3,1058 |

15 |

1,3459 |

1,В009 |

2,3366 |

3,1722 |

4.1772 |

4,4736 |

20 |

1,4859 |

2,1911 |

3,2071 |

4,6610 |

6,7275 |

9,6463 |

Примечание. Табл. 4.2 и рис, 4,3 показывают будущую стоимость 1 долл. для разных периодов времени при разных процентных ставках. Чем выше процентная ставка, тем быстрее растет будущая стоимость. Общая формула для расчета будущей стоимости в расчете на 1 долл.:

FV= (1 + i)n

где i—процентная ставка, выраженная десятичной дробью, a n— количество периодов.

1 3 5 7 9 11 13 15 17 19 Годы

Рис. 4.2. Будущая стоимость I доллара для разных периодов и процентных ставок

Существуют специализированные финансовые калькуляторы, предназначенные дм того, чтобы облегчить вычисления. Рис. 4.3 показывает клавиатуру типичного финансового калькулятора. Нажатием соответствующих клавиш вы вводите в произвольном порядке количество периодов (n), процентную ставку (i) и величину вклада (PV), а затем рассчитываете будущую стоимость (FV). И, как по волшебству, ответ появляется на дисплее калькулятора. Программы электронных таблиц для персональных компьютеров, такие как Lotus и Excel, также имеют встроенные возможности расчета будущей стоимости.

Рис. 4.3. Финансовый калькулятор

2. Мы также можем использовать для расчетов таблицы коэффициенты будущей стоимости, такие как в табл. 4.2. В нашем примере мы могли бы найти в таблице коэффициент, который соответствует значению и 5 и процентной ставке i 10%. Таблица показывает, что соответствующим коэффициентом является 1,6105. Затем мы умножаем наши 1000 долл. на этот коэффициент.

3. И наконец, существует удобный способ, который поможет вам подсчитать будущую стоимость ваших денег, если у вас под рукой нет калькулятора или соответствующей таблицы. Это правило называется правилом 72 (Rule of 72). Оно гласит, что количество лет, необходимое для того, чтобы сумма денег удвоилась ("время удвоения"), примерно равно числу 72, поделенному на процентную ставку, выраженную в процентах в год:

Время удвоeния = |

72 |

процентная ставка |

Таким образом, при годовой ставке процента 10% должно пройти примерно 7,2 года прежде, чем ваши деньги удвоятся. Если вы начнете с 1000 долл., то через 7,2 года у вас будет 2000 долл., через 14,4 года 4000 долл., 8000 долл. через 21,6 и т.д.

4.1.2. Сбережения на старость

Вам 20 лет и вы подумываете о том, чтобы положить на счет 100 долл. сроком на 45 лет при ставке процента 8% годовых. Сколько денег будет на вашем счете когда вам будет 65 лет? Сколько из этой суммы составят простые проценты, а сколько — сложные? И если бы вам удалось найти банк, где годовая ставка процента составляет 9%, насколько больше денег у вас было бы в возрасте 65 лет?

Используя любой из рассмотренных ранее методов мы получаем:

FV = 100 долл.х1,0845 =3192 долл.

Поскольку начальная сумма составляет 100 долл., сумма начисленных процентов будет равна 3092 долл. Простые проценты получаются путем перемножения следующих величин — 45 х 0,08 х 100 долл., или 360 долл., тогда как сумма сложных процентов равна 2732 долл.

При условии, что годовая ставка процента равна 9%, мы получаем:

FV = 100 долл. х 1,0945 = 4833 долл.

Таким образом, кажущееся незначительным увеличение ставки процента на 1% приводит к получению дополнительной суммы, равной 1641 долл. (.4833 долл. ~ 3192 долл.) в возрасте 65 лет. Это более чем 50%-ное увеличение (1641 долл./ 3192 долл. = 0,514). Суть этого примера заключается в том, что незначительная разница в ставках процента может привести к большой разнице в будущей стоимости через большой промежуток времени.

Запомните, что правило 72 может помочь нам найти довольно приблизительный ответ на наши вопросы. При ставке банковского процента 8% ваши 100 долл. будут удваиваться каждые 9 лет. Таким образом, через 45 лет эта сумма удвоилась бы 5 раз, дав нам примерную будущую стоимость в размере 3200 долл.:

100 долл. х 2 х 2 х2 х 2 х 2 = 100 долл.х32 = 3200 долл.,

что не так уж и далеко от точного ответа — 3192 долл.

При ставке процента 9% ваши деньги будут удваиваться каждые 8 лет. За 45 лет они удвоятся примерно 5,5 раза (45/8 = 5,625). Следовательно, значение будущей стоимости будет на 50% больше, чем при ставке 8% годовых: 1,5 х 3200 долл.= долл-4800. И вновь эта сумма не далека от точного ответа — 4833 долл.

4.1.3. Реинвестирование по разным процентным ставкам

Вам необходимо принять следующее инвестиционное решение. У вас есть 10000 долл. и вы хотите положить эту сумму в банк на два года. Вы решили приобрести банковские депозитные сертификаты. Депозитные сертификаты со сроком обращения и погашения через два года имеют процентную ставку 7% годовых, а со сроком обращения и погашения через один год — 6% годовых. Как вам поступить?

Для того чтобы принять это решение, вам нужно сначала подумать о том, какой будет ставка процента по депозитному сертификату в следующем году. Речь идет о стоке реинвестирования (reinvestment rate), т.е. о процентной ставке, по которой деньги, полученные до окончания намеченного срока инвестирования (т.е. до истечения двух лет), могут быть вложены повторно. Предположим, вы уверены, что эта ставка реинвестирования составит 8% в год.

Теперь, используя концепцию будущей стоимости, вы можете принять решение об инвестировании. Вы рассчитываете будущую стоимость дня каждого варианта и выбираете тот, который даст больше денег по истечении двух лет. При наличии двухлетнего депозитного сертификата будущая стоимость первоначального вклада составит;

FV =10000 долл. х 1,07 -11449 долл.

При последовательном вложении в два одногодичных депозитных сертификата будущая стоимость будет равняться:

FV =10000 долл. х 1,06х1,08 =11448 долл.

Таким образом, вложение денег в двухлетний депозитный сертификат несколько выгоднее.

4.1.4. Погашение долга

Через пятьдесят лет после окончания колледжа вы получаете письмо, в котором вас уведомляют о том, что вы не заплатили взносы в сумме 100 долл., о чем стало известно только теперь. Ввиду того что это произошло по недосмотру администрации колледжа, то было решено взыскать с вас эту сумму из расчета ставки процента в размере всего 6% в год. Ваш колледж хотел бы, чтобы вы выплатили эти деньги ко дню пятидесятилетней годовщины встречи выпускников вашего класса. Как благодарный выпускник вы чувствуете, что обязаны заплатить. Сколько вы им задолжали?

Используя один из методов, которые были рассмотрены ранее мы находим:

FV - 100 долл.х1,0650 = 1842 долл.

Контрольный вопрос 4.2 |

В 1626 году Питер Минит (Peter Minuit) купил остров Манхэттен у индейцев за безделушки, которые стоили примерно 24 долл. Если бы племя взяло эту сумму наличными и вложило их под 6% годовых; то сколько денег, с учетом сложных процентов, было бы у него в 1996 году, т.е. 370 лет спустя? |

4.2. ЧАСТОТА НАЧИСЛЕНИЯ СЛОЖНЫХ ПРОЦЕНТОВ

Ставки процента по кредитам и депозитам обычно устанавливаются в виде годовой процентной ставки, или процентной ставки в годовом начислении (annual percentage rate, APR), (например 6% в год) с определенной частотой ее начисления (например, ежемесячно). Ввиду того что частота начислений может быть различной, очень важно знать способ сравнения процентных ставок. Это делается путем вычисления действующей (или эффективной) годовой процентной ставки (effective annual rate, EFF), эквивалентной процентной ставке при условии начисления процентов один раз в году.

Предположим, что ваши деньги приносят доход в виде процентов при заданной годовой процентной ставке (APR) в размере 6% годовых, начисляемых ежемесячно. Это значит, что проценты начисляются на ваш счет каждый месяц в сумме; от установленной ставки APR. Таким образом, реальная ставка процента составляет 0,5% в месяц (или 0,005 в месяц в десятичном выражении).

Мы найдем EFF путем подсчета будущей стоимости в конце года в расчете на доллар, вложенный в начале года. В этом примере мы получим:

FV =-(1,005)n =1,0616778

Действующая годовая процентная ставка составляет.

EFF=1,0616778-1=0,0616778 или 6,16778% в год

Общая формула для вычисления действующей годовой процентной ставки выглядит следующим образом:

EFF= ( 1 + |

APR |

)m - 1 |

(4.2) |

m |

где APR — процентная ставка в годовом исчислении, а т — число периодов начисления в год. Табл. 4.3 показывает действующие годовые процентные ставки, соответствующие процентной ставке в годовом начислении при условии 6% годовых для разной частоты начислений.

Если начисление производится один раз в год, тогда эффективная годовая процентная ставка равна процентной ставке в годовом исчислении. В случае, если частота начислений сложных процентов увеличивается, действующая годовая процентная ставка становится все больше и больше, приближаясь к своему максимальному значению. По мере того как т растет без ограничений, (1 + APR / т)" приближается к е"", где е — число 2,71828 (округленное до пятого знака после запятой). В нашем примере e°°= 1,0618364. Таким образом, если проценты начисляются непрерывно, то EFF = 0,0618365, или 6,18365% в год.

Таблица 4.3. Действующие годовые процентные ставки для APR 6%

Частота начислений |

т |

Действующая годовая процентная ставка |

Ежегодно |

1 |

6,00000% |

Каждые полгода |

2 |

6,09000% |

Ежеквартально |

4 |

6,13614% |

Ежемесячно |

12 |

6,16778% |

Еженедельно |

52 |

6,17998% |

Ежедневно |

365 |

6,18313% |

Непрерывно |

Максимальное значение |

6,18365% |

Контрольный вопрос 4.3 |

Вы взяли заем при условии, что процентная ставка в годовом исчислении составляет 12% и начисление процентов происходит ежемесячно. Какой будет действующая годовая процентная ставка? |

4.3. ПРИВЕДЕННАЯ СТОИМОСТЬ ДЕНЕГ И ДИСКОНТИРОВАНИЕ

Рабочая книга M 4.3-4.6

При расчете будущей стоимости вы задаетесь следующим вопросом:

"Сколько денег у меня будет через 10 лет, если сегодня я вложу их под 8% годовых?" (Ответ: FV = 2159 долл. Проверьте и убедитесь!)

Но предположим, что мы хотим знать, сколько нужно инвестировать сегодня для того, чтобы достичь запланированной суммы к определенной дате в будущем. Например, если нам нужно 15000 долл. для того, чтобы заплатить за обучение ребенка в колледже через восемь лет, то сколько мы должны вложить сейчас? Для того чтобы найти ответ на этот вопрос, нам необходимо рассчитать приведенную стоимость этой будущей суммы.

Процедура расчета приведенной стоимости противоположна вычислению будущей стоимости. Иными словами, с ее помощью мы можем выяснить, какую сумму нам необходимо вложить сегодня для того, чтобы получить определенную сумму в будущем. Давайте проследим за тем, как рассчитывается приведенная стоимость.

Предположим мы хотим иметь 1000 долл. через год и процентная ставка равняется 10% годовых. Сумма, которую мы должны вложить сейчас, представляет собой приведенную стоимость будущих 1000 долл. Поскольку процентная ставка составляет 10%, мы знаем, что на каждый вложенный нами сегодня доллар мы получим в будущем 1,1 долл. Следовательно, мы можем написать:

Приведенная стоимость х 1,1 = 1000 долл.

Отсюда, приведенная стоимость будет равняться:

Приведенная стоимость = 1000 долл. /1,1= 909,09 долл.

Таким образом, если процентная ставка составляет 10% в год, нам необходимо вложить 909,09 долл. для того, чтобы получить 1000 долл. через год.

Теперь предположим, что 1000 долл. нам нужны через два года. Очевидно, что сумма, которую нам необходимо вложить сегодня при ставке 10%, меньше, чем 909,09 долл., так как проценты в размере 10% годовых будут начисляться на нее в течение двух лет. Для определения приведенной стоимости мы используем наши знания того, как найти будущую стоимость:

1000 долл. = PVx1,12 = PVx1,21

В нашем примере приведенная стоимость равняется:

PV = 1000 долл. /1,12 = 826,45 долл.

Таким образом, 826,45 долл., вложенные сейчас под 10% годовых, вырастут до 1000 долл. за два года.

Расчет приведенной стоимости называется дисконтированием, и процентную ставку, которую используют в таких расчетах, часто называют дисконтной ставкой, или ставкой дисконтирования. Необходимо иметь в виду, что под дисконтированием в финансах понимается нечто совсем иное, чем в розничной торговле. В розничной торговле этот термин обозначает снижение цены с целью продажи большего количества товаров. В финансах же этот термин означает расчет приведенной стоимости денег исходя из их определенной суммы в будущем. Для того чтобы различать эти два вида дисконтирования в мире бизнеса, расчет приведенной стоимости называется анализом дисконтированных денежных потоков, или денежных потоков, приведенных к одному моменту времени (discounted cashflow (DCF) analysis).

Общая формула для вычисления приведенной стоимости 1 долл. через и периодов, если i — дисконтная ставка для данного периода, выглядит следующим образом:

Это выражение называется коэффициентом приведенной (текущей) стоимости 1 долл. при процентной ставке i за п периодов.

Если мы посчитаем приведенную стоимость 1 долл., который у нас будет через пять лет при ставке дисконтирования 10% годовых, то она составит:

PV = 1/1.15=0,62092 I, I

Для того чтобы найти приведенную стоимость 1000 долл. через пять лет при процентной ставке 10%, мы просто умножаем этот коэффициент на 1000 долл. и получаем 620,92 долл.

Поскольку дисконтирование — это процесс, обратный начислению сложных процентов, то для подсчета текущей стоимости мы можем использовать табл. 4.2, которую мы использовали раньше для того, чтобы найти коэффициенты будущей стоимости. Вместо того чтобы умножать на этот коэффициент, мы поделим на него. Таким образом, мы можем найти приведенную стоимость 1000 долл., получаемых через пять лет при 10% годовых, найдя в табл. 4.2 коэффициент будущей стоимости, который составляет 1,6105, и разделив 1000 долл. на него:

1000 долл./1,6105= 620,92 долл.

Для удобства существуют таблицы коэффициентов приведенной стоимости, подобные табл. 4.4, которая содержит коэффициенты, обратные тем, которые приведены в табл. 4.2. Найдите в табл. 4-4 коэффициент приведенной стоимости для 10% ставки дисконтирования и пяти временных периодов и убедитесь, что он будет 0,6209.

Общая формула для определения приведенной стоимости 1 долл. такова:

где i — процентная ставка, выраженная как десятичная дробь, п — количество периодов.

Таблица 4.4. Приведенная стоимость 1 долл. для разных периодов и процентных ставок

Процентная ставка, i

Количество периодов, n |

2% |

4% |

6% |

8% |

10% |

1 |

0,9804 |

0,9615 |

0,9431 |

0,9259 |

0,9091 |

2 |

0,9612 |

0,9246 |

0,8830 |

0,8573 |

0,8264 |

3 |

0,9423 |

0,8890 |

0,8396 |

0,793В |

0,7513 |

4 |

0,9238 |

0,8548 |

0,7921 |

0,7350 |

0,6830 |

5 |

0,9057 |

0,8219 |

0,7473 |

0,6806 |

0,6209 |

Если просмотреть значения в любом из столбцов сверху вниз, то можно заметить, как приведенная стоимость уменьшается тем больше, чем меньше времени остается до того момента, как 1 долл. снимут со счета. При процентной ставке, например, 10% за период приведенная стоимость 1 долл. через год составляет 0,9091 долл., а приведенная стоимость того же доллара, который должен быть получен через 20 лет, — всего 0,1486 долл.

4.3.1. Когда подарок в 100 долларов на самом деле не равен 100 долларам

Ваш брат на свое десятилетие получает сберегательную облигацию на сумму 100 долл., срок погашения которой наступает через пять лет. По этому типу облигаций ничего не выплачивается вплоть до наступления срока погашения. Подсчитывая полученные надень рождения "богатства", он считает, что эта облигация уже принесла ему 100 долл. Сколько она действительно стоит, если ставка дисконта составляет 8% годовых и срок погашения наступит не раньше, чем через пять лет? Как бы вы могли объяснить своему брату его ошибку?

Мы ищем приведенную стоимость 100 долл., которые будут получены через пять лет при ставке дисконта 8% годовых. Существует несколько способов, пользуясь которыми мы можем это подсчитать. Формула следующая:

РV=100 долл./1,085

На обычном калькуляторе мы могли бы найти эту приведенную стоимость, разделив 100 на 1,08 пять раз и получив при этом 68. На финансовом калькуляторе (подобном тому, что изображен на рис, 4.3), мы могли бы ввести значения для n, i и FV, а затем подсчитать приведенную стоимость, нажав кнопку PV. Мы также могли бы воспользоваться коэффициентом приведенной стоимости 1 доллара, взятым из табл. 4.4. Ячейка таблицы, соответствующая процентной ставке 8% и 5 периодам, имеет значение 0,6806. Умножим этот коэффициент на 100 долл. и найдем, что приведенная стоимость равняется 68 долл.

Разъяснить ситуацию вашему брату — задача не из легких. Возможно, для этого лучше использовать концепцию будущей стоимости. Вы могли бы объяснить ему, что сегодня его сберегательная облигация стоит всего 68 долл., потому что все, что ему нужно сделать для того, чтобы через пять лет получить 100 долл. — это положить 68 долл. на сберегательный счет, по которому выплачивается процентная ставка в размере 8% годовых.

Контрольный вопрос 4.4 |

Какова приведенная стоимость 100 долл., которые будут получены через четыре года при ставке дисконтирования 6% годовых? |

4.4. ПРАВИЛА ИНВЕСТИРОВАНИЯ НА ОСНОВЕ ДИСКОНТИРОВАНИЯ ДЕНЕЖНЫХ ПОТОКОВ

Рабочая книга M 4.3-4.6

Концепция анализа дисконтированных денежных потоков, которую мы изучили только что в этой главе, предоставляет все необходимое для принятия решений об инвестировании. Суть концепции выражена в уравнении, которое объединяет будущую стоимость, приведенную стоимость, процентную (или дисконтную) ставку и количество периодов ее начисления:

FV=PV(1+i)n (4.4)

Если нам известны значения трех из имеющихся в этом уравнении переменных, мы можем найти значение четвертой и, основываясь на этом, сформулировать правило принятия инвестиционных решений. Наиболее общее правило принятия решений — правило определения чистой приведенной стоимости (NPV). Это правило не только широко используется и применимо к любой ситуации (т.е. если его использовать правильно, то можно застраховаться от неправильного решения), но и интуитивно понятно. Правило NPV звучит следующим образом. Принимайте участие в проекте, если приведенная стоимость будущих денежных поступлений от его реализации превышает ваши первоначальные инвестиции. Главная сложность заключается в том, чтобы не "сравнивать яблоки с апельсинами". Поэтому при расчете будущих денежных потоков (что мы и будем делать через некоторое время) мы должны использовать их приведенную стоимость для того, чтобы их можно было сравнивать с сегодняшними затратами.

Правило NPV гласит: " Чистая приведенная стоимость является разницей между приведенной стоимостью всех будущих денежных поступлений и приведенной стоимостью всех текущих и будущих расходов. Инвестируйте в проект, если его WFположительна. Откажитесь от инвестирования в проект, если NPV отрицательна.

Например, предположим, что есть возможность купить сберегательную облигацию номиналом 100 долл. за 75 долл. Другим альтернативным вариантом инвестирования является размещение денег на банковском счету с выплачиваемой процентной ставкой 8% годовых. Является ли покупка сберегательной облигации хорошим вложением денег? Давайте посмотрим, как использовать правило принятия решений на основе HPV для оценки этой инвестиции. Начальное вложение в сберегательную облигацию равно 75 долл. (так как это происходит сегодня, то дисконтирование не требуется). Какова приведенная стоимость денежных поступлений от облигации? Ответ прост — это приведенная (дисконтированная) стоимость 100 долл., которые будут получены через пять лет. Ставка дисконтирования, применяемая нами в этом случае, — это ставка доходности, которую можно было бы получить, если бы деньги не были вложены в облигацию.

Для расчетов NPV любой инвестиции в качестве процентной ставки или говоря более широко — ставки доходности, мы используем альтернативную стоимость капитала (opportunity cost of capital), также называемую рыночной ставкой помещения или капитализации (market capitalization rate). Альтернативная стоимость капитала — это та ставка доходности, которую мы могли бы получить от других направлений инвестирования, если бы не израсходовали эту сумму в проекте, подлежащем сейчас оценке. В этом примере альтернативная стоимость капитала, помещенного в сберегательную облигацию, равна ставке, которую мы получили бы, если бы вместо этого поместили наши деньги в банк под 8% годовых. Однако не всегда понятно, откуда следует брать альтернативную стоимость капитала, поэтому на этот вопрос мы ответим в приложении к этой главе.

Для того чтобы легко проследить все расчеты, которые мы будем делать (особенно, если мы воспользуемся финансовым калькулятором), мы поместим наши данные в следующую таблицу.

N |

i |

PV |

FV |

Результат |

5 |

8 |

? |

100 |

PV= 68,06 |

Знак вопроса обозначает переменную, значение которой необходимо узнать. В этом случае мы используем три переменных, FV, п, и i для того, чтобы рассчитать четвертую, PV. Затем мы сравним рассчитанную нами приведенную стоимость с известными начальными затратами на покупку сберегательной облигации. С помощью соответствующей формулы мы найдем:

PV= |

100 долл. |

=68,06 |

1.085 |

Сравнив 68,06 долл. с 75 долл., необходимыми для покупки облигации, мы можем заключить, что покупать ее не стоит. Другими словами, NPV инвестиции, 68,06 долл.-75 долл. =-6,94 долл., т.е. она отрицательна.

Проявляется критерием того, насколько сильно изменяется ваше текущее финансовое состояние в результате сделанного выбора. Понятно, что если NPV отрицательна, деньги вкладывать не стоит. В данном случае, если вы примете решение о покупке данной облигации, то ваше текущее богатство ухудшится приблизительно на 7 долл.

Для того чтобы прийти к тому же самому заключению, можно использовать другой способ, известный под названием правила будущей стоимости. Оно гласит; Вкладывайте деньги в проект, если его будущая стоимость больше будущей стоимости, которую вы получите в ходе реализации другого варианта инвестирования средств. Это правило не так очевидно, как рассмотренное ранее, хотя и приводит к тому же решению, что и правило ЛУК Причина, по которой это правило не часто используется на практике, заключается в том, что при многих обстоятельствах (как будет показано далее в книге) будущую стоимость инвестиций нельзя рассчитать, в то время как правило NPV применить можно. Давайте теперь посмотрим, как правило будущей стоимости использовалось бы в том же самом примере, с помощью которого мы проиллюстрировали правило NPV.

Покупка облигации (первоначальная инвестиция 75 долл., будущая стоимость денежных поступлений через пять лет — 100 долл.) ведет к получению в будущем денег в количестве 100 долл. Следующим лучшим вариантом вложения денег может считаться их помещение на банковский счет под 8% годовых. Действительно ли облигация имеет более высокую будущую стоимость, чем мы могли бы получить в банке? И снова, пользуясь имеющимися у нас данными, заполним таблицу:

n |

i |

PV |

FV |

Результат |

5 |

8 |

75 |

? |

FV=110,20 |

Воспользовавшись формулой, мы получим, что будущая стоимость денег на банковском счете составит:

FV = 75 долл. х 1,085 = 110,20 долл.

Совершенно очевидно, что эта сумма значительно выше, чем 100 будущих долларов, получаемых при погашении сберегательной облигации. И вновь мы приходим к выводу, что сберегательная облигация является худшим вариантом инвестирования.

Существуют другие правила принятия решений, которые также используются на практике, У каждого из них имеются свои собственные основания для применения и каждое служит для решения конкретных проблем. Стоит отметить, однако, что ни одно из правил не имеет такого универсального применения, как правило NPV.

Вот еще одно широко используемое правило, которое во многих случаях может быть эквивалентом правила NPV: "Принимайте положительное решение об инвестировании, если доходность проекта выше, чем альтернативная стоимость капитала".

Это правило опирается на сравнение имеющихся ставок доходности. Вспомните, что в нашем примере альтернативная стоимость капитала от помещения денег в банк составила 8% годовых. Если вы вложите 75 долл. в сберегательную облигацию сегодня, то через пять лет сможете получить 100 долл. Какова будет процентная ставка по ваше» вкладу? Другими словами, мы хотим найти i для того, чтобы решить уравнение:

75 долл. = 100 долл./(1 + i)5

Показатель, которой мы нашли, называется ставкой доходности при погашении облигации (yield to maturity), или внутренней ставкой доходности (internal rate of return, IRR/ Внутренняя ставка доходности — это такое значение дисконтной ставки, которое уравнивает приведенную стоимость будущих поступлений и приведенную стоимость затрат. Другими словами, IRR равна процентной ставке, при которой NPV равна нулю. Таким образом, если ставка, при которой NPV равен нулю (т.е. IRR) выше, чем альтернативная стоимость капитала, тогда нам понятно, что NPV при альтернативной стоимости капитала должна быть положительной. Другими словами, если IRR составляет, скажем, 10% (т.е. NPV npи 10% равняется нулю), тогда ЛУК при альтернативной стоимости капитала 8% должна быть положительной. Почему? Мы знаем, что расчет NPV учитывает будущие поступления. Мы также знаем, что приведенная стоимость будущих денежных потоков больше, когда дисконтная ставка невелика. Таким образом, если NPV равняется нулю при 10%, то она будет положительной при 8%. Отсюда наличие 10% IRR и 8% альтернативной стоимости капитала позволяют нам говорить о том, что NPV должна быть положительной1.

Для того чтобы рассчитать i на финансовом калькуляторе, введите PV, FV, и и подсчитайте i.

N |

I |

PV |

FV |

Результат |

5 |

? |

-75 |

100 |

i=5,92% |

Мы поставили знак "минус" перед 75 долл. в столбце таблицы, обозначенном PV, так как таким образом обозначают инвестицию (а именно исходящий от вас денежный поток). В большинстве финансовых калькуляторов сумма первоначальной инвестиции вводится со знаком "минус". В этом нет ничего удивительного, так как в программе калькулятора заложена необходимость первоначальных расходов (вводимых со знаком "-") для того, чтобы получить обратный положительный денежный поток в будущем. Если бы все денежные потоки наличности были положительными, мы могли бы создать машину для производства денег, а это, к сожалению, невозможно.

Если у вас нет финансового калькулятора, вы можете найти значение (", используя свои знания алгебры:

100=75 х i(l+i)5

(1+i)5 =100/75

i =(100/75)1/5 – 1 = 5,92%

Таким образом, доходность облигации при ее погашении (IRR) составляет 5,92% в год. Этот результат можно сравнить с 8%, которые вы могли бы получить, если бы поместили деньги в банк. Совершенно понятно, что выгоднее класть деньги в банк.

Правило принятия решений на основе внутренней ставки доходности эквивалентно правилу NPV в том, что касается оценки одноразовой инвестиции, которая не предполагает больше дополнительных вложений, т.е. отрицательных будущих денежных потоков. Но даже и при этом условии данное правило не позволяет проранжировать по степени выгодности потенциальные инвестиционные возможности. В целом это правило можно сформулировать следующим образом: "Когда вам приходится выбирать среди нескольких альтернативных инвестиционных возможностей, выбирайте ту, у которой показатель NPV наивысший".

В примере, который мы решали с помощью нашего финансового калькулятора, есть еще одна переменная: я (количество лет). Давайте рассчитаем эту величину для сберегательной облигации. Мы знаем, что FV равна 100 долл., PV— 75 долл., альтернативная стоимость капитала 8%. Чему же тогда равняется n?

75 долл. =100 долл./1,08n

На финансовом калькуляторе мы вводим PV, FV, i и рассчитываем и:

п |

1 |

PV |

FV |

Результат |

i |

S |

-75 |

100 |

n = 3,74 |

Мы нашли, что п равняется 3,74 года. Как можно интерпретировать полученный результат? Это значит, что если мы положим деньги в банк (под 8% годовых), понадобится 3,74 года для того, чтобы 75 долл. выросли до 100 долл. Это наблюдение подводит нас к следующему правилу: "Выбирайте вариант инвестирования с кратчайшим периодом окупаемости вложений".

Иными словами, выбирайте тот вариант инвестирования, при котором вы можете превратить вложенные 75 долл. в 100 долл. за самый короткий период времени.

Это правило, однако, применяется только в особых случаях- Как и в случае с правилом IRR, правило "срока окупаемости" не подходит для принятия решений в большинстве случаев. Хотя эти альтернативные правила иногда используются на практике, придерживайтесь правила NPV как безопасного и универсального правила выбора.

4.4.1. Инвестиции в земельную собственность

1 Этот вывод справедлив только в там случае, если все будущие денежные потоки положительны.

У вас есть возможность купить участок земли за 10000 долл. Вы уверены, что через пять лет он будет стоить 20000 долл. Если вы можете положить свои деньги в банк и получать 8% годовых, то стоит ли вкладывать их в землю? Вспомним ранее рассмотренное правило: "Инвестируйте деньги в проект, если его чистая приведенная стоимость (NPV) положительна. Не инвестируйте средства, если его NPV отрицательна".

Какой является приведенная стоимость 20000 долл., на получение которых вы рассчитываете через пять лет? В этом случае мы вводим в финансовый калькулятор значения FV, n, i и рассчитываем PV. Затем мы сравниваем рассчитанную нами приведенную стоимость с первоначальными затратами в 10000 долл. и принимаем решение исходя из того, какая из этих величин больше.

n |

i |

PV |

FV |

Результат |

5 |

8 |

? |

20000 |

PV= 13612 |

Таким образом, инвестиция в земельную собственность имеет приведенную стоимость 13612 долл. Сравнив с 10000 долл. стоимости земли можно сказать, что сделка выгодна. Ее NPV равняется 3612 долл.

Контрольный вопрос 4.5 |

Докажите, что использование рассмотренных ранее правил принятия инвестиционных решений приводит к тому же результату — инвестиция выгодна. |

4.4.2. Заем у друзей

В предыдущем примере мы рассматривали возможность инвестиций, когда требовалось вложить наши деньги сейчас и получить деньги обратно в какой-то момент в будущем. Но очень часто финансовые решения подразумевают совершенно противоположное. Например, предположим, что вам нужно взять в долг 5000 долл. для того, чтобы купить машину. Вы идете в банк и вам предлагают заем под 12% годовых. Затем вы идете к другу, который говорит, что одолжит вам 5000 долл., если вы отдадите ему 9000 долл. через 4 года. Как вам поступить?

Первое, что нам нужно сделать, — это правильно определить параметры проекта, который необходимо оценить. Необходимая вам сумма денег, которые вы можете занять у своего друга (входящий поток денег) и приведенную стоимость которых вы хотите оценить, составляет 5000 долл. Инвестиция, которую вам предстоит сделать, представляет собой приведенную стоимость 9000 долл., выплачиваемых через четыре года (исходящий поток денег).

Для того чтобы разобраться в этом, мы должны рассчитать NPV проекта. Альтернативная стоимость капитала составляет 12% (банковская процентная ставка — ваш лучший альтернативный вариант). Значения денежных потоков у нас есть. Какой будет №Р?

n |

i |

PV |

FV |

Результат |

4 |

12 |

? |

-9000 |

PV= 5719,66 |

|

Мы определили, что приведенная стоимость ваших будущих затрат (исходящего денежного потока) составляет 5719,66 долл. Таким образом, NPV проекта равняется 5000 долл.-5719,66 долл.=-719,66 долл.<0. Отсюда следует, что инвестиционный проект, предполагающий заем у вашего друга, не заслуживает внимания. Лучше взять нем в банке.

Какова подразумеваемая процентная ставка, которую предлагает вам друг? Ответ мы получим, решив уравнение приведенной стоимости относительно i:

5000 долл. = 9000 долл. /(1 +i)5

Используя финансовый калькулятор, получаем:

n |

i |

PV |

FV |

Результат |

4 |

? |

5000 |

-9000 |

i= 15,83% |

Мы нашли, что i = 15,83% годовых. Вам лучше взять заем в банке.

Обратите внимание, что ставка, которую вы только что рассчитали, — это IRR займа у вашего друга. Она равна 15,83%. В предыдущих примерах мы утверждали, что правило IRR действует следующим образом; вкладывайте деньги в проект, если его IRR больше, чем альтернативная стоимость капитала. Это правило применимо в случае, если особенностью проектов является одноразовое вложение (т.е. начальный денежный поток — отрицательный, а будущие потоки — положительные).

Однако должно быть совершенно понятно, что для проектов, в которых речь идет о займе (т.е. начальный денежный поток положительный и будущий денежный поток, предназначенный для выплаты долга, отрицательный) это правило должно быть перевернуто с ног на голову: "Берите в долг там, где IRR по займу меньше, чем альтернативная стоимость капитала".

Как было отмечено ранее, главная потенциальная проблема с правилом IRR может возникнуть там, где есть множественные денежные потоки. В таких случаях IRR может быть не одна или IRR может вообще не быть. Более подробно об этой проблеме мы расскажем дальше.

4.5. МНОЖЕСТВЕННЫЕ ДЕНЕЖНЫЕ ПОТОКИ

Рабочая книга До сих. пор мы рассматривали ситуации, в которых имелся один денежный поток в будущем. Что происходит, если их больше одного? Предположим, что вы хотите отложить деньги на обучение ребенка в колледже 4.3-4.6 или обеспечить себе старость, откладывая каждый год определенную сумму на банковский счет, на который, начисляются проценты. Или же вы подходите к облигации как такому виду инвестиций, который способен обеспечить денежный поток будущих выплат, или думаете о том, чтобы взять заем в банке, что потребует от вас периодических выплат для его погашения. Для того чтобы знать, как вести себя во всех этих более сложных ситуациях, нам нужно только немного расширить рассмотренные концепции.

4.5.1. Временные графики

Полезным инструментом при анализе потоков наличности во времени является временной график (time line), приведенный на рис. 4.4.

Знак "минус" перед денежным потоком означает, что вы вкладываете эту сумму денег (исходящий поток), в то время как отсутствие знака говорит о том, что вы получаете эту сумму (входящий поток). В нашем примере вы инвестируете 100 в начале (точка 0 на графике) и получаете 20 в конце первого периода, 50 — в конце второго, и 60 — в конце третьего.

4.5.2. Будущая стоимость нескольких денежных потоков

Мы начинаем анализ с примера о сбережениях, опираясь на концепцию будущей стоимости. Итак, каждый год вы кладете 1000 долл. на счет, по которому выплачивается 10% годовых, начиная с момента вклада. Сколько денег у вас будет через два года, если до истечения этого срока вы не снимете со счета ни цента?

Начальные 1000 долл. вырастут до 1100 долл. к концу первого года. Затем вы добавите еще одну 1000 долл., и у вас на счете к началу второго года будет 2100 долл. К концу второго года на вашем счете будет 1,1 x 2100 долл., или 2310 долл.

Будущую стоимость 2310 долл. можно найти и другим способом. Для этого мы отдельно рассчитываем будущую стоимость первых двух вкладов по 1000 долл. и затем складываем полученные значения. Будущая стоимость первого вклада равняется:

1000 долл. х 1,12 = 1210 долл.

Будущая стоимость второго вклада составит:

1000 долл. х 1,1 = 1100 долл.

Сложив полученные величины, мы получим те же самые 2310 долл., к которым мы пришли путем умножения ежегодных поступлений на 1,1.

Контрольный вопрос 4.6 |

Предположим, вы положили в банк 1000 долл. сейчас, и еще 2000 долл. через год. Сколько денег у вас будет через два года, если процентная ставка равна 10% годовых? |

Рис. 4.5. Приведенная стоимость множественных денежных потоков

4.5.3. Приведенная стоимость нескольких денежных потоков

Зачастую нам необходимо рассчитать именно приведенную, а не будущую, стоимость ряда денежных потоков. Предположим, вы хотите получить 1000 долл. через год, а затем 2000 долл. через два года. Если процентная ставка составляет 10% годовых, сколько вам нужно положить на счет сегодня для того, чтобы удовлетворить ваши запросы?

В этом случае мы должны рассчитать приведенную стоимость двух денежных потоков, показанных на рис. 4.5. Поскольку будущая стоимость суммарных денежных потоков равна сумме будущей стоимости каждого из них, точно так же определяется и приведенная стоимость.

4.5.4. Инвестирование в случае с множественными денежными потоками

Предположим, у вас появилась возможность вложить деньги в проект, отдача от которого составит 1000 долл. через год и еще 2000 долл. через два года. От вас требуется вложить 2500 долл. Вы убеждены в том, что проект совершенно лишен риска. Стоит ли вкладывать деньги в этот проект, если вы просто можете положить их на депозит в банке под 10% годовых?

Обратите внимание, что эта задача очень похожа на предыдущую. Денежные потоки, вызванные реализацией этого проекта, будут такие же, как и изображенные на рис. 4,5 — 1000 долл. через год и 2000 долл. через два года- Мы уже знаем, что если вы положите свои деньги в банк, то вам понадобится 2562 долл. для того, чтобы получить оговоренные в нашей задаче будущие поступления средств. Ввиду того что инвестиции, необходимые для начала реализации этого проекта, составляют всего 2500 долл., их чистая приведенная стоимость равна 62 долл. Отсюда следует, что, как уже упоминалось в этой главе, инвестиция с положительной NPV выгодна. Следовательно, это предложение имеет смысл принять.

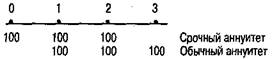

4.6. АННУИТЕТЫ

Часто в сберегательных схемах, инвестиционном проекте или схеме возврата кредита будущие денежные поступления или выплаты (т.е. положительные или отрицательные денежные потоки) остаются неизменными из года в год. Такого рода ряд постоянных поступлений или выплат денег называется аннуитетом, или рентой (annuity). Этот термин пришел к нам из сферы страхования жизни, в которой договором аннуитета называется договор, гарантирующий покупателю ряд выплат за определенный период времени. В финансах этот термин применяется по отношению к любому количеству денежных платежей. Таким образом, ряд платежей по рассрочке или ипотечному договору также называется аннуитетом- Если денежные платежи начинаются немедленно, как это присуще сберегательному плану или аренде, такой договор называется срочным или немедленным аннуитетом (immediate annuity). Если денежный поток начинается в конце текущего периода, а не немедленно, такой договор называется обычным аннуитетом (ordinary annuity). Ипотека является примером обычного аннуитета. Существуют более удобные формулы, таблицы и функции калькулятора для расчета будущей и приведенной стоимости аннуитета, которые могут пригодиться, когда несколько денежных потоков распределены по многим периодам.

4.6.1. Будущая стоимость аннуитета

Предположим, вы намерены откладывать по 100 долл. каждый год на протяжении следующих трех лет. Сколько денег у вас накопится к концу этого периода, если процентная ставка равна 10% годовых? Если вы начнете откладывать деньги сразу, у вас будет:

FV=100 долл. х 1,13+100 долл.х 1,12 +100 долл. х 1,1

Вынесем за скобки фиксированную величину денежных расходов в размере 100 долл. и получим:

FV=100 долл. х (1,13+1,12 +1,1)

Полученный результат — 364,10 долл. — как раз и является будущей стоимостью ежегодных платежей. Коэффициент, на который умножается 100 долл., представляет собой будущую стоимость 1 долл. годового платежа для каждого года из трех лет. Хотя в таблицах есть коэффициенты будущей стоимости для разных процентных ставок и количества периодов, сегодня многие предпочитают пользоваться финансовыми калькуляторами. Клавиша калькулятора, предназначенная для ввода значения периодических платежей, на большинстве моделей обозначена РМТ (сокращение от payment).

В нашем примере нам известны значения i, п, РМТ, и мы хотим рассчитать PV. Мы вписываем данные в соответствующие ячейки таблицы и ставим знак вопроса в графу, значение которой мы хотим подсчитать.

n |

i |

PV |

FV |

РМТ |

Результат |

3 |

10 |

0 |

? |

100 |

PV = 8559,48 долл. |

При расчете будущей стоимости аннуитета, несомненно, имеет значение вид аннуитета — немедленный, как в нашем примере, или обычный. В случае с обычным аннуитетом первый взнос в размере 100 долл. делается в конце первого периода. Рис. 4.6 показывает временной график, где рассматриваются обе ситуации.

Хотя и в том, и в другом случае количество платежей одинаково, при немедленном аннуитете на общую сумму начисляются проценты за дополнительный год. Таким образом, FV немедленного аннуитета равнялась бы FV обычного аннуитета, умноженного на 1 + /. Для обычного аннуитета величиной 1 доля. в год формула для вычисления будущей стоимости выглядит следующим образом:

Мы определили, что будущая стоимость ежегодных 100-долларовых взносов по нашему сберегательному плану с учетом трехгодичного периода равняется 364,10 долл. в том случае, если первый вклад делается сразу (немедленный аннуитет), и 331 долл. — если платеж совершается в конце первого года (обычный аннуитет).

На некоторых финансовых калькуляторах есть специальная кнопка, нажав на которую, вы можете установить, когда начинаются выплаты аннуитета — в начале или в конце первого периода. На калькуляторе, изображенном на рис. 4,3, эта клавиша имеет обозначение BGN.

Рис. 4.6. Диаграмма денежных потоков аннуитета

4.6.2. Приведенная стоимость аннуитета

Часто нам необходимо узнать еще и приведенную стоимость платежей по аннуитету. Например, сколько денег вам нужно было бы поместить в фонд, на который начисляется 10% годовых для того, чтобы иметь возможность брать оттуда по 100 долл. в год на протяжении последующих трех лет? Ответом будет приведенная стоимость трех денежных платежей.

Приведенная стоимость аннуитета — это сумма приведенной стоимости каждого из трех платежей по 100 долл.:

PV = 100 долл./1,1+100 долл./1,12 + 100 долл./1,13

Вынесем постоянный платеж 100 долл. в год за скобки и получим:

PV = 100 долл. х (1/1,1+1/1,12 + 1/1,1)3

Полученный результат является приведенной стоимостью аннуитета и равняется 348,69 долл. Коэффициент, на который умножали платежи по 100 долл., -— это приведенная стоимость обычного трехлетнего аннуитета величиной в 1 долл., при процентной ставке 10%. Табл. 4.5 подтверждает, что 248,69 долл. — это вся сумма, которую вы должны положить на счет для того, чтобы иметь возможность снимать по 100 долл. в год на протяжении последующих трех лет.

Приведем формулу для расчета приведенной стоимости обычного аннуитета в 1 долл. для л периодов при процентной ставке с

На финансовом калькуляторе мы могли бы ввести значения для и, i, PMT и рассчитать PV.

n |

i |

PV |

FV |

PHT |

Результат |

3 |

10 |

? |

0 |

100 |

РV= 248,69 |

4.6.3. Договор пожизненного страхования

Вам 65 лет, и вы подумываете о целесообразности покупки специального договора пожизненного страхования (он тоже называется аннуитет) у страховой компании. За 10000 долл. страховая компания обязуется выплачивать вам по 1000 долл. в год до конца вашей жизни. Если вы можете положить свои деньги на банковский счет под 8% годовых и надеетесь прожить до 80 лет, стоит ли покупать аннуитет? Каков размер процентной ставки, которую вам собирается платить страховая компания? Сколько вам нужно прожить для того, чтобы оправдать покупку аннуитета?

Таблица 4.5. Доказательство того, что вклад в размере 248,69 долл. позволяет вам получать по 100 долл. каждый год на протяжении 3 лет

Год |

Сумма в начале года |

Процентная ставка |

Сумма в конце года |

Вычитание 100 долл. |

1 |

248,69 |

1,1 |

273,56 |

173,56 |

2 |

173,56 |

1,1 |

190,91 |

90,91 |

3 |

90,91 |

1,1 |

100,00 |

0,00 |

Проще всего определить целесообразность принятия этого решения об инвестировании на основе расчета приведенной стоимости выплат по договору пожизненного страхования (договор аннуитета) и сравнения полученной суммы со стоимостью аннуитета (10000 долл.). Допустим, что это обычный аннуитет. Тогда ожидается 15 выплат по 1000 долл. каждая, начиная с 66 лет и заканчивая 80 годами. Приведенная стоимость этих 15 платежей при дисконтной ставке 8% годовых составляет 8559,48 долл.

n |

i |

PV |

FV |

PMT |

Результат |

15 |

8 |

? |

0 |

1000 |

РV=8559,48 долл. |

Другими словами, для того, чтобы собрать те же самые 15 годовых платежей по 1000 долл. каждый, было бы достаточно положить 8559,48 долл. на банковский счет, который выплачивает 8% годовых. Следовательно, чистая приведенная стоимость, вложения в аннуитет, составляет:

NPV = 8559,48 долл. - 10000 долл. = -1440,52 долл.

и покупать его не стоит.

Для того чтобы рассчитать предполагаемую процентную ставку по аннуитету, нам необходимо найти дисконтную ставку, благодаря которой Wf этого вклада становится равной нулю. Правильный ответ – 5,56% годовых. Для того чтобы найти данную величину на финансовом калькуляторе, мы вводим значения п, РМТ, РV и рассчитываем i.

n |

i |

PV |

FV |

PMT |

Результат |

15 |

? |

-1000 |

0 |

1000 |

i=5,56% |

Другими словами, если бы банк предложил вам процентную ставку 5,56% годовых, вы могли бы положить сейчас на счет 10000 долл. и снимать по 1000 долл. в год на протяжении последующих 15 лет.

Для того чтобы определить количество лет, которое человек должен прожить для того, чтобы оправдать покупку этого аннуитета, мы должны задать себе следующий вопрос: каково должно быть значение и, чтобы NPV вклада равнялась нулю? Правильный ответ — 21 год. На финансовом калькуляторе мы можем найти эту величину п после того, как введем значения для i, РМТ и PV.

n |

i |

PV |

FV |

PMT |

Результат |

? |

8 |

-10000 |

0 |

1000 |

n=21 |

Взгляните на это с другой стороны; если вы проживете 21 год, то страховая компания разорится, обеспечивая вам аннуитетные платежи из расчета предполагаемой ставки в 8% годовых.

4.6.4. Получение ипотечного кредита

Теперь давайте рассмотрим пример финансового решения. Вы решили купить дом и вам необходимо занять 100000 долл. Банк, в который вы обратились, предлагает взять ипотечный кредит с погашением его в течение 30 лет 360 ежемесячными платежами. Если процентная ставка по кредиту равна 12% годовых, то какова сумма месячного платежа? (Хотя процентная ставка указывается как годовая процентная ставка, фактически речь идет о ставке I % в месяц.) Другой банк предлагает вам 15-летний ипотечный кредит с ежемесячной выплатой по 1100 долл. Какой заем выгоднее? Сумма ежемесячной выплаты 30-летнего кредита рассчитывается с учетом того, что период между выплатами составляет 1 месяц (и = 360 месяцев) и месячная процентная ставка равняется \%. Размер платежа составляет 1028,61 долл. в месяц. Он рассчитывается следующим образом:

n |

i |

PV |

FV |

PMT |

Результат |

360 |

1 |

-100000 |

0 |

? |

PMT=1028,61 долл. |

На первый взгляд может показаться, что ипотечный кредит сроком на 30 лет выгоднее, так как ежемесячный платеж 1 028,61 долл. меньше, чем 1100 долл. в случае с 15-летним ипотечным кредитом. Но по ипотечному кредиту сроком на 15 лет вам -придется сделать всего 180 платежей. Месячная процентная ставка составляет 0,8677%, а годовая процентная ставка — 10,4%. Для того чтобы найти эту ставку, произведем такие вычисления:

n |

i |

PV |

FV |

PMT |

Результат |

360 |

? |

100000 |

0 |

1100 |

1=0,8677% |

Ипотечный кредит сроком на 15 лет, следовательно, выгоднее.

4.7. ПОЖИЗНЕННАЯ РЕНТА

Особым типом аннуитета является бессрочный аннуитет, или пожизненная рента •(perpetuity). Пожизненная рента -— это ряд денежных выплат, который продолжается вечно. Классическим примером могут служить облигации "консоль", выпущенные Оршанским правительством в девятнадцатом веке, процент по номиналу которых выплачивался каждый год, но которые не имели срока погашения. Другим примером и, возможно, более актуальным может служить привилегированная акция, по которой дивиденды выплачиваются по итогам каждого периода (обычно поквартально) и которая не имеет обусловленного срока выкупа.

Неудобной особенностью любой пожизненной ренты является то, что вы не можете рассчитать будущую стоимость выплат по ней, потому что она бесконечна. Несмотря на это, она имеет вполне определенную приведенную стоимость. На первый взгляд нижет показаться парадоксальным, что серия денежных выплат, которая длится вечно, имеет в настоящее время определенную стоимость. Давайте рассмотрим бессрочный поток денежных выплат в 100 долл. в год. Если процентная ставка составляет 10Х годовых, то какова стоимость этой пожизненной ренты сегодня?

Ответ: 1000 долл. Для того чтобы понять, как мы получили этот результат, подумайте, сколько денег вы должны были бы положить на банковский счет, по которому намачивается 10% годовых с тем, чтобы снимать по 100 долл. каждый год до скончания века. Если бы вы положили на счет 1000 долл., то к концу первого года у вас на счете было бы 1100 долл. Вы могли бы снять со счета 100 долл., оставив 1000 долл. на второй год. Совершенно ясно, что если процентная ставка оставалась бы на уровне 18% годовых и вы располагали бы эликсиром бессмертия, вы могли бы продолжать такую практику вечно.

Если обобщить сказанное, формула для расчета приведенной стоимости пожизненной ренты выглядит следующим образом:

PV пожизненной ренты = C/i

где С— периодические платежи, a i— процентная ставка, выраженная десятичной дробью. Это приведенная стоимость обычного аннуитета с n = ?

4.7.1. Инвестирование в привилегированные акции

Предположим, вы разместили свои деньги в настоящее время так, что на них начисляется доход из расчета номинальной процентной ставки в 8% годовых. По привилегированным акциям компании Boston Gas and Electric Co, выплачиваются дивиденды в размере 10 долл. годовых, и они продаются по цене 100 долл. за акцию. Стоит ли вам решиться на приобретение привилегированных акций BG&E?

Сначала нам необходимо рассчитать доходность привилегированных акций. Для того чтобы это сделать, нам нужно только разделить дивиденды в размере 10 долл. на акцию на ее цену — 100 долл.:

Доходность привилегированной акции = Дивиденды за год/Цена акции

В этом случае доходность составляет 10% годовых (т.е. 10 долл./ЮО долл.). 10%-ная доходность по привилегированной акции превышает 8%-ную ставку, которую вы в настоящее время получаете. Для того чтобы принять это решение об инвестировании, вы, конечно, должны учитывать рискованность инвестиций. Эту сторону вопроса мы подробно рассмотрим ниже.

Часто возникают ситуации, когда денежные поступления от инвестиций увеличиваются с постоянным темпом прироста. Предположим, вы подумываете о том, чтобы вложить деньги в недвижимость, доход от которой, как вы ожидаете, составит в первый год 1000 долл., и вы ожидаете его ежегодного прироста в размере 4% в течение неограниченного срока. Для того чтобы оценить такую инвестицию, вам нужна формула для вычисления текущей стоимости растущего аннуитета (growth annuity). Она имеет следующий вид:

где C1 — денежные поступления за первый год, a g — темп их прироста.

В нашем примере предположим, что ставка дисконтирования i равна 9%. Тогда приведенная стоимость недвижимости составила бы:

PV = 1000 долл. / (0,09 - 0,04)

=1000долл./0,05

=20000 долл.

Если вы можете приобрести недвижимость менее чем за 20000 долл., то это будет стоящая инвестиция.

4.7.2. Инвестирование в обычные акции

У вас есть возможность купить акции компании, которая известна тем, что выплачивает денежные дивиденды, размер которых возрастает на 3% в год. Следующие дивидендные выплаты составят 1 долл. на акцию и должны быть уплачены через год. Если необходимая для вас ставка доходности составляет 10% годовых, то какую цену вы готовы заплатить за акцию?

Ответ заключается в поиске величины PV ожидаемого будущего потока денежных выплат, дисконтированного под 10% годовых. Поток ожидаемых будущих денежных дивидендов как раз и является примером растущего аннуитета. Используем формулу для расчета растущего аннуитета:

PV=1 долл. /(0,10- 0,03)

=1 долл./0,07

=14,29 долл.

4.8. АМОРТИЗАЦИЯ КРЕДИТОВ

MРабочая книга. Многие займы, такие как кредиты на покупку дома и покупку машины, выплачиваются равномерными периодическими платежами. Каждый из них состоит из двух частей: процентов на остаток долга и части его основной суммы. После каждой выплаты оставшаяся сумма долга уменьшается на уже выплаченную величину. Следовательно, в следующих платежах та часть, которая содержит в себе начисленные проценты, меньше, чем проценты за предыдущий период, а часть, приходящаяся на выплату основной суммы займа, больше, чем в предыдущем периоде.

Допустим, вы берете кредит в 100000 долл. на покупку дома под 9% годовых на условиях выплаты всей суммы с процентами тремя ежегодными платежами. Сначала мы рассчитываем годовой платеж, для чего находим РМТ, PV которого составляет 100000 долл. при условии уплаты 9% годовых на протяжении трех лет:

n |

i |

PV |

FV |

РМТ |

Результат |

3 |

9 |

-100000 |

0 |

7 |

РМТ= 39504,48 |

Таким образом, годовой платеж составляет 39504,48 долл. Какую часть от 39504,48 долл. в первый год составят проценты и сколько придется на долю основного платежа? Поскольку процентная ставка равна 9% годовых, часть, приходящаяся на проценты в первый год, должна быть 0,09;< 100000, или 9000 долл. Остаток от 39504,48 долл., или 30504,48 долл. — сумма главного платежа от основной суммы в 100000 долл. Таким образом, после первого платежа остаток долга по займу составляет 100000 долл. — 30504,48 долл., или 69 494,52 долл. Процесс постепенной регулярной выплаты займа на протяжении всего его периода называется амортизацией займа (amortization).

Сколько из 39504,48 долл. придется на выплату основной суммы долга во второй год, а сколько — на проценты? Поскольку процентная ставка 9%, часть, приходящаяся на проценты, составит 0.09 х 69 494,52 долл., или 6254,51 долл. Остаток от 39504,48 долл. после расчета процентов составит 33250,97 долл. — это выплата оставшейся после первой выплаты суммы 69494,52 долл. Остаток после второй выплаты, следовательно, равен 69494,52 долл. — 33250,97 долл., или 36243,54 долл.

Третий и последний платеж покрывает как проценты, так и основную сумму 36243,54 долл. (т.е. 1,09 х 36243,55 долл. = 39504,47 долл.). Табл. 4.6 содержит всю эту информацию в так называемом графике амортизации (amortization schedule) ипотечного кредита. Этот анализ показывает, как с каждой последующей выплатой 39504,48 долл. часть, приходящаяся на проценты, уменьшается, а часть основной суммы, предназначенной для выплаты займа; увеличивается.

Таблица 4.6. График амортизации трехгодичного займа при процентной ставке 9% годовых (долл.)

Год |

Начальный долг |

Общий платеж |

Выплаченные проценты |

Выплаченная основная сумма |

Остаток долга |

1 |

100000 |

39505 |

9000 |

30505 |

69495 |

2 |

69495 |

39505 |

6255 |

33251 |

36244 |

3 |

36244 |

39505 |

3262 |

ЗБ244 |

0 |

|

Итого |

116515 |

18515 |

100000 |

|

Таблица 4.7. График амортизации 12-месячного займа при процентной ставке 1%

Месяц |

Начальный долг |

Общий платеж |

Выплаченные проценты |

Основная сумма к выплате |

Остаток долга |

1 |

1000,00 |

88,85 |

10,00 |

78,85 |

921,15 |

|

2 |

921,15 |

88,85 |

9,21 |

79,64 |

841,51 |

|

3 |

841,51 |

88,85 |

8,42 |

80,43 |

761,08 |

|

4 |

761,08 |

88,85 |

7,61 |

81,24 |

679,84 |

|

5 |

679,84 |

88,85 |

6,80 |

82,05 |

597.79 |

|

6 |

557,79 |

88,85 |

4,98 |

82,87 |

514,92 |

|

7 |

514,92 |

88,85 |

4,15 |

83,70 |

431,22 |

|

8 |

431,22 |

88,85 |

4,31 |

84,54 |

346,68 |

|

9 |

346,68 |

88,85 |

3,47 |

84,38 |

261,30 |

|

10 |

261,30 |

88,85 |

2,61 |

86,24 |

174,07 |

|

11 |

174,07 |

88,85 |

1,75 |

87,10 |

87,97 |

|

12 |

87,97 |

88,85 |

0,88 |

87,97 |

0 |

|

|

Итого |

1066,20 |

66,20 |

1000,00 |

|

|

4.8.1. Выгоден ли заем на покупку машины

Вы собрались приобрести автомобиль и подумываете о займе в 1000 долл. при условии APR, равной 12% годовых (1% в месяц), с погашением двенадцатью равными частями. Месячная выплата равна 88,84 долл.

Продавец машины убеждает вас в следующем: "Хотя APR по этому займу 12% годовых, на самом деле ставка оказывается намного ниже. Ввиду того что общая сумма выплат процентов за год всего 66,19 долл., а сумма займа— 1000 долл., то ваша "реальная" процентная ставка составит всего 6,62%".

В чем заблуждение продавца?

Дело в том, что с первым месячным платежом (и с каждым последующим) вы не только платите проценты на остаток долга, но и выплачиваете часть основной суммы. Проценты к концу первого месяца составят 1% от 1000 долл., или 10 долл. Поскольку ваш месячный платеж составляет 88,85 долл., остальные 78,85 долл. идут на выплату основной суммы. Полная схема амортизации займа представлена в табл. 4.7.

4.9. ВАЛЮТНЫЕ КУРСЫ И СТОИМОСТЬ ДЕНЕГ ВО ВРЕМЕНИ

Предположим, вы собираетесь вложить 10000 долл. либо в долларовые облигации с процентной ставкой 10% годовых, либо в облигации в иенах с процентной ставкой 3% годовых. Какой вариант инвестирования лучше выбрать на следующий год и почему?

Ответ зависит от того, насколько сильно изменится валютный курс доллара к иене на протяжении года. Предположим, обменный курс сейчас составляет 100 иен за доллар и, следовательно, ваши 10000 долл. сейчас стоят 1 миллион иен. Если вы вложите деньги в облигации в иенах, то через год у вас будет 1030000 иен (т.е. 1,03 х 1000000 иен). Если вы поместите свой капитал в долларовые облигации, у вас будет 11000 долл. (т.е. 1,1 к 10000 долл.). Какой вклад выгодней?

Если обменный курс доллара по отношению к иене за год упадет на 8%, то он составит 92 иены за доллар. Облигации в иенах будут стоить в долларах 11196 долл. (т.е. 1030000/92). что на 196 долл. больше чем 11000 долл., в которые бы оценивались долларовые облигации. Если же, с другой стороны, доллар упадет всего на 6% в год, обменный курс составит 94 иены за доллар. Облигация в иенах будет иметь долларовый эквивалент 10957 долл. (т.е. 1030000/94), что на 43 долл. меньше, чем 11000 долл., в которые бы оценивались долларовые облигации.

При каком будущем обменном курсе вам было бы все равно, какой облигации отдать предпочтение? Для того чтобы найти уровень обменного курса, который выведет вашу инвестицию на точку безубыточности, разделите 1030000 иен на 11000 долл. Полученный результат — 93,636 иен/доллар. Таким образом, мы можем сделать следующее заключение: если стоимость доллара, выраженная в иенах, упадет за год более чем на 6,364%, облигации, деноминированные в иенах, будут лучшим вариантом инвестирования2.

Контрольный вопрос 4.7 |

Если валютный курс доллара к немецкой маркеравен0,50 долл. за немецкую марку, процентная ставка для долларовых инвестиций равна 6% годовых, а процентная ставка для инвестиций в немецких марках равна 4% годовых, то каков должен быть обменный курс доллара к немецкой марке через год, чтобы ваши инвестиции вышли на уровень безубыточности? |

4.9.1. Расчет чистой приведенной стоимости: валютный аспект

Для того чтобы избежать путаницы при приеме финансовых решений относительно разных валют пользуйтесь простым правилом:

"При любых расчетах, касающихся стоимости денег во времени, денежные потоки и процентная ставка должны быть выражены в одной валюте".

Таким образом, для того, чтобы рассчитать приведенную стоимость денежных потоков, выраженных в иенах, вы должны дисконтировать их, используя процентную ставку для инвестиций в иенах. Рассчитывать же приведенную стоимость денежных потоков, выраженных в долларах, вы должны, используя долларовую процентную ставку. Расчет приведенной стоимости платежей, выраженных в иенах, с использованием долларовых процентных ставок приводит к ошибочным ответам.

Предположим, что вы пытаетесь решить, в какой из стран вам лучше вложить деньги — в Америке или Японии — при условии, что в обоих случаях первоначальные затраты составляют 10000 долл. Японский проект будет приносить вам по 575000 иен дохода в год на протяжении пяти лет, тогда как поступления от американского проекта составят 6000 долл. на протяжении пяти лет. Долларовая процентная ставка равна 6% годовых, процентная ставка в иенах ~ 4% годовых, текущий обменный курс доллара составляет 0,01 долл. за иену. У какого проекта NPV выше?

Сначала мы рассчитаем NPV американского проекта, используя долларовую процентную ставку 6%:

n |

i |

PV |

FV |

PMT |

Результат |

5 |

6 |

? |

0 |

6000 долл. |

PV=25274 долл. |

Вычтем начальные издержки в размере 10000 долл. и найдем, что NPV= 15274 долл. Затем мы рассчитываем NPV японского проекта, используя процентную ставку для иен:

n |

i |

PV |

FV |

PMT |

Результат |

5 |

4 |

? |

0 |

575000 иен |

PV=2559798 иен |

Теперь переведем PV японского проекта из иен в доллары по текущему обменному курсу 0,01 долл. за иену для того, чтобы получить PV (результат равен 25598 долл.). Отняв начальные издержки в размере 10000 долл., мы найдем, что NPV равна 15599 долл. Таким образом, ЛТяпонского проекта выше, и именно на нем вам следует остановить свой выбор.

Однако, обратите внимание, что если бы вы ошибочно подсчитали PV японского проекта, используя долларовую процентную ставку (6% годовых), то NPV, которую вы бы получили, равнялась бы всего 14221 долл. И вы таким образом выбрали бы американский проект.

4.10. ИНФЛЯЦИЯ И АНАЛИЗ НА ОСНОВЕ ДИСКОНТИРОВАНИЯ ДЕНЕЖНЫХ ПОТОКОВ

M Рабочая книга. 4.10

Когда имеешь дело с инфляцией, приходится использовать те же правила, что и в случае с различными валютами. Давайте разберемся с вопросом о сбережениях на старость. В возрасте 20 лет вы отложили 100 долл. и инвестировали их из расчета 8% годовых. Хорошая новость заключается в том, что ваши вложенные 100 долл. к тому времени, когда вам исполнится 65 лет, вырастут до 3192 долл. Плохая новость — вещи, которые вы покупаете сегодня, к тому времени будут стоить гораздо больше. Например, если цены на все товары и услуги, которые вы хотите купить, будут подниматься на 8% в год на протяжении последующих 45 лет, на ваши 3192 долл. вы сможете купить не больше, чем на 100 долл. сегодня. Таким образом, вы ничего не выиграете. Поэтому, для того чтобы принимать действительно разумные решения о долговременных инвестициях, вы должны учитывать как процентную ставку, так и уровень инфляции.

Для этого необходимо различать номинальную и реальную ставки процента. Номинальная процентная ставка — это ставка, выраженная в той или иной валюте без поправок на инфляцию, а реальная процентная ставка корректирует номинальную на уровень инфляции. Это различие между реальной и номинальной процентными ставками было рассмотрено в главе 2 (раздел 2.6.5).

Общая формула, связывающая реальную процентную ставку с номинальной процентной ставкой и уровнем инфляции, выглядит следующим образом:

1 + Реальная процентная ставка = |

1 + Номинальная процентная ставка |

1 + Уровень инфляции |

или, соответственно,

Реальная процентная ставка = |

Номинальная процентная ставка - Уровень инфляции |

1 + Уровень инфляции |

Использование годовых процентных ставок (APR) с непрерывным начислением процентов упрощает алгебраическое соотношение между реальной и номинальной ставкой доходности- С учетом этого соотношение между годовыми процентными ставками принимает следующий вид:

Реальная процентная ставка - Номинальная процентная ставка - Уровень инфляции

Таким образом, если мы возьмем номинальную APR 6% годовых и уровень инфляции 4Ж, (с учетом непрерывного начисления), то реальная ставка будет точно равна 1% годовых, начисляемых непрерывно.

4.10.1. Инфляция и будущая стоимость

С точки зрения финансового планирования знание реальной процентной ставки дает большое преимущество. Объясняется это тем, что, в конечном счете, именно последняя обусловливает то, что вы сможете купить на свои сбережения в обозримом будущем. Вернемся к нашему конкретному примеру, в котором вы в возрасте 20 лет положили на счет 100 долл. с тем, чтобы снять их со счета не раньше, чем вам исполнится 65 лет. Что мы действительно хотели бы знать, так это то, сколько денег (с точки зрения реальной покупательной способности) у вас будет к тому времени, когда вам исполнится 65 лет. Есть два способа расчета необходимых нам данных — простой и сложный. Первый заключается в том, чтобы рассчитать будущую стоимость 100 долл., используя реальную процентную ставку в размере 2,857% годовых на протяжении 45 лет. Мы определим искомую нами величину как реальную будущую стоимость (real future value).

Реальная будущая стоимость =100 долл.х1,0285745 = 355 долл.

В качестве альтернативы мы можем прийти к тому же результату поэтапно. Сначала мы рассчитываем номинальную будущую стоимость (nominal future value), используя номинальную процентную ставку 8% годовых:

Номинальная FV через 45 лет = 100 долл.х 1,0845=3192 долл.

Затем мы вычисляем, во сколько раз вырастут цены через 45 лет, если уровень инфляции составит 5% в год:

Уровень цен через 45 лет = 1,0545 = 8,985

И наконец, делим номинальную будущую стоимость на будущий уровень, чтобы найти реальную будущую стоимость:

Реальная FV= |

Номинальная будущая стоимость |

= |

3192 долл. |

= 355 долл. |

Будущий уровень цен |

8,985 |

Конечный результат тот же самый. Мы выяснили, что если положить 100 долл. на счет в банке сегодня (в возрасте 20 лет) и не снимать их со счета на протяжении 45 лет, то, в соответствии с нашими предположениями, в возрасте 65 лет полученных денег хватит для того, чтобы купить товаров на сумму 355 долл. по сегодняшним ценам.

Итак, существует два способа вычисления реальной будущей стоимости (355 долл.).

1. Расчет будущей стоимости на основе реальной процентной ставки.

2. Расчет номинальной будущей стоимости с использованием номинальной ставки и последующей переоценкой ее с учетом инфляции с целью найти реальную будущую стоимость.

Какой из этих двух равноценных методов вам подойдет, зависит от конкретной ситуации.

4.10.2. Сбережения на учебу в колледже: вариант 1

Вашей дочери 10 лет, и вы планируете открыть счет для того, чтобы обеспечить оплату ее образования в колледже. Плата за год обучения в колледже сейчас составляет 15000 долл. и ожидается ее увеличение на 5% в год. Если вы положите 8000 долл. на банковский счет по ставке 8% годовых, будет ли у вас через восемь лет достаточно денег для того, чтобы заплатить за первый год обучения? Если вы подсчитаете будущую стоимость 8000 долл. (при ставке 8% годовых) через восемь лет, то получите следующий результат:

FV через 8 лет = 8000 долл. х 1,088 = 14807 долл.